西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:西政财富

来源:西政财富(ID:xizhengcaifu)

笔者按:

2021年2月23日,自然资源部召开了2021年住宅用地供应分类调控工作视频会议,就“住宅用地集中出让且一年不超过3次”等事宜进行了相关说明。从23日至今,开发商对当前的土地款前融如何最大程度地提高增量表现出了前所未有的关注。

一直以来,境内前融机构可操作的土地款前融产品和实际投放的土地款融资金额都非常有限。在我们财富中心目前的土地款前融产品的募集业务中,境外资金已占到了70%以上的比例,这一方面是因为境外资金入境的投资架构能解决开发商的出表等问题,另一方面是因为外资偏好信用类融资业务,而土地款融资恰好是这类业务的典型(因土地需在融资并缴纳地价后才能取得)。在集中供地的新规施行背景下,我们认为开发商的土地款融资除了找境内前融机构合作外,境外资金的相关融资或许是更好的选择,而且甚至是解决土地款增量融资的不二之选。为便于阐述,以下就我们境外募集业务所涉的两种最常规的土地款前融架构及融资操作要点做详细介绍和说明。

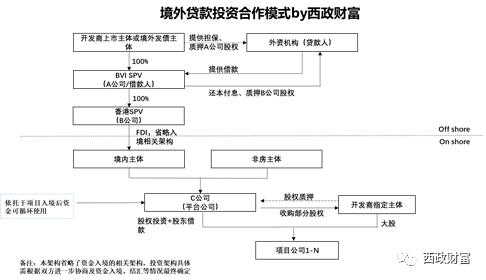

一、境外贷款融资合作模式

(一)基本投资架构

1.开发商上市主体或境外发债主体设立BVI SPV(即A公司)作为借款人;A公司设立全资B公司并通过外商投资方式最终与境内非房主体共同成立C公司作为平台公司。

2.外资机构设立的BVI SPV 作为贷款人向A公司提供贷款,资金用于外资机构认可的境内地产项目的保证金、土地款或开发建设资金等。

3.开发商上市主体或境外发债主体为本次贷款提供担保,并质押持有的A公司的股权;A公司将持有的B公司的股权质押于贷款人。

4.C公司通过股权投资(股权转让或增资)及股东借款方式向项目公司进行投资。

5.项目公司获取开发贷或其他置换资金后,优先归还至C平台公司,并可用于其他经投资方认可的项目,且对于单一项目开发商至少投资35%以上。

(二)核心投资要素

发起人 | 开发商境外上市主体或发债主体 |

投资方 | 外资机构 |

贷款人 | 由投资方设立的特殊目的载体SPV |

借款人 | 由发起人在BVI按照名义股本设立的特殊目的载体SPV |

标的项目地块 | 一二线、长三角、大湾区核心城市为主,具体由开发商提供土储情况进一步沟通 |

2亿美金,具体根据开发商综合实力确定 | |

2年,其中考虑到投后管理等因素单个项目对资金的使用期限在9个月以上为宜 | |

具体一事一议,境外支付本息 | |

保证人 | 发起人为借款人取得本贷款的利息及本金偿还提供不可撤销的担保 |

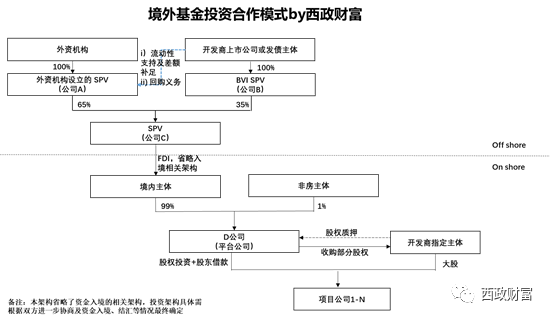

二、境外基金投资合作模式

(一)基本投资架构

1.外资机构境外SPV(A公司)与开发商上市主体或发债主体设立的BVI SPV(公司B)共同按照65%:35%的比例共同出资成立公司C。

2.C公司通过外商投资的方式与开发商境内非房主体共同成立D平台公司。

3.D公司通过股权投资(股权转让或增资)及股东借款方式向项目公司进行投资。

4.项目公司获取开发贷或其他置换资金后,优先归还至C平台公司,并可用于其他经投资方认可的项目。

(二)核心投资要素

发起人 | 开发商境外上市主体或发债主体 |

投资方 | 外资机构 |

基金规模及合作方式 | 由外资机构设立的公司A与发起人设立的公司B按照65%:35%的出资比例共同成立离岸投资基金公司C,出资金额及持股比例可进一步沟通 |

投资期限 | 【2】年起投,资金最终用于单个项目的,考虑到投后管理等因素单个项目对资金的使用期限在9个月以上为宜 |

标的项目地块 | 一二线、长三角、大湾区核心城市为主,具体由开发商提供土储情况进一步沟通 |

本金回收及收益分配方式 | (1)公司A的股息自其向公司C完成出资后开始计算,并按季度收取;在符合每年【X】%股息率的前提下,公司A有权对公司C每季度应付利息制定相关方案; (2)公司B的股息的收取与投资本金回收劣后于公司A对股息的收取及其投资本金的回收; (3)在满足前述(1)(2)条款以及投资方完成退出后,则公司B按其出资额回收其对公司C的全部出资额及全部剩余收益; (4)投资方与发起人方同意并确认,公司A所收取的安排费、股息均计入其投资收益率(IRR)的现金流入。 |

公司A对公司C的投资退出 | 投资方有权要求及发起人方承诺并提供担保,公司A基于股权出资所获得的回收款不少于其应得股息加出资本金。投资方行使回售权的时间为以下时点的孰早者: (1)公司A对公司C的投资满【23】个月; (2)经通知后,公司A仍无法按期获得安排费、投资收益或收回投资本金; (3)其他经投资方认可或要求的时间。 |

差额补足、流动性支持及回购 | 发起人应向投资人就本次合作的本金收回及收益分配、安排费的收取等进行差额补足及流动性支持,并对境外回购公司A持有公司C的股权的义务进行担保。 |

三、核心关注要点

(一)融资主体要求

一般要求开发商在境外上市或在境外有发债主体,并且有境外还本付息来源。

(二)融资金额及期限

境外贷款或设立基金,外资方出资金额一般为1-2亿美金(具体金额根据开发商综合实力可进一步协商),期限为2年(根据合作情况可延长)。若属于上文提及的境外直接放款模式的,则与开发商境外发行美元债不同,无需由券商作为全球协调人安排发债,融资款可一次性发放,不存在募集过程。

(三)资金用途问题

无论是境外直接贷款模式或共同成立境外投资基金模式,对于外资机构而言,其在境外实际上并无可靠的抓手。所以,为了防止出现违约情形,外资机构存在可直接执行的路径,通常在首次合作时,外资机构均要求依托于项目进行放款。开发商可提供经双方认可的项目作为依托,资金用途可以为支付项目的土地款或其他经认可的用途。但是对于单一项目,使用外资资金不得超过土地款总额的65%,且出于投后管理的需要,外资机构会对单一项目资金使用周期设定一定期限,如不低于9个月。

后续有开发贷资金或其他置换资金,则需优先偿还外资机构对应投资比例部分,并允许在融资期内归集至境内平台公司,资金可用于经认可的其他项目的土地保证金、土地款等支付。目前暂不接受将资金用于较为前期的城市更新或旧改项目,若对于该类项目已确认实施主体,可根据实际情况将资金用于土地款的缴纳。

(四) 成本构成

成本的设定综合考量开发商境外发债的成本以及投资人收益要求,并在参考境外发债成本的基础上进行上浮。对于境外直接贷款融资方式,出于提高投资人IRR的考量,外资机构会要求一次性收取安排费以及按季在境外支付利息。需特别注意的是,安排费(由Upfront fee翻译而来)实际上类似于境内的砍头息,一次性收取安排费的目的在于提高投资人IRR以及用于外资机构投后管理等团队正常的运营支出。

(五)还本付息要求

境外还本付息,融资方需确保境外存在还本付息来源。对此,融资方可在未来的中长期境外美元债或364美元债的发债计划中将本次融资还本付息计划纳入统一考虑。

(六)项目要求

(七)担保要求

1.境外:上市主体提供担保,架构中涉及的境外公司股权质押;

2.境内:境内地产集团提供担保,并将项目公司剩余股权质押给贷款人指定的主体。

(八)尽调、评估费问题

在我们操作的外资投资合作项目中,境外机构的尽调、评估等费用一般都比较高(根据具体事项30万美金-75万美金不等),而开发商对于支付前期的费用往往都比较抗拒。对此,一般在实际操作中,一些外资机构也愿意与开发商共同承担前期费用,并采取实报实销的方式。若成功放款,则由融资方承担相关费用,若最终未能成功放款,则由双方共同承担相关费用。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“西政财富”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 土地款前融的增量融资

西政财富

西政财富