作者:洛洛杨

来源:大话固收(ID:trust-321)

最近因为“泛海系”,关于民生信托的讨论也多了起来。

今年3月份,标普和惠誉均下调了泛海控股长期外币发行人评级,但也都在发出下调评级后两周内,又撤回了下调的评级。但是不管怎样,引发了市场的担忧,泛海短期内三次公开发债所获资金,不到计划金额的一半。

但同时,根据泛海控股4月初在互动平台的回复内容来看,泛海在出售地产相关资产的同时,也在做金融子公司层面的战投引进,似乎要全面转型为一家金融控股集团。

截止目前,泛海控股已经通过资本运作涵盖了证券、信托、保险、期货、基金等持牌金融业务。这其中的信托牌照,就是民生信托。

由央企到民企,泛海系合计控股93.42%

民生信托前身为中国旅游国际信托投资有限公司,成立于1994年,实控人为国家旅游局,所以可以说早期的中旅信托也妥妥是央企背景。

到了第五次整顿期间,中旅信托控股权被划转给北京首都旅游集团有限责任公司;一直到2012年,银监会批复了中旅信托的重组和股权变更,第一大股东变身为中国泛海控股集团有限公司,正式以民生信托名义示人。

2016年,民生信托59.65%股权全部转让给武汉中央商务区建设投资股份有限公司,实控人仍然为泛海控股。注册增本也增加至70亿元。

截止到现在,民生信托的股权结构如下:

民生信托排名及业务发展

目前大部分信托公司年报更新到2018年份,本篇就以2018年的排行为准。

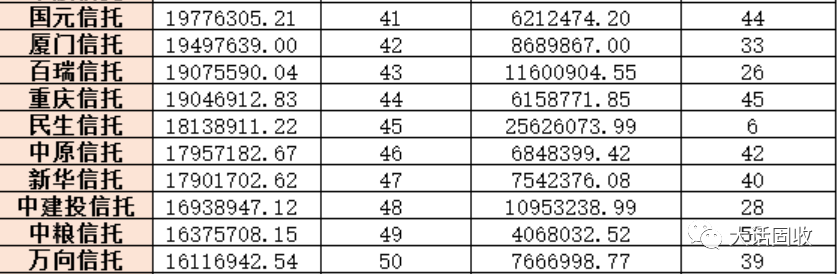

注册资本方面,民生信托以70亿注册资本名列第7位;同时,以11.08亿利润名列利润排行榜第18位,算是不错的成绩了。

不过,从管理的信托资产规模角度来看,虽然2018年民生信托以2562.6亿新增规模排名新增第6位,但是管理的总规模余额为1813.89亿,比2017年还减少了57.22亿。

泛海系”发展失速会影响民生信托吗

2018年以来,中江、安信等民企背景的信托公司密集发生风险。特别是安信的集中爆雷,引发了市场对民企类信托与股东之间存在利益输送的担忧。信托公司会不会沦为股东“自融”的方便工具?

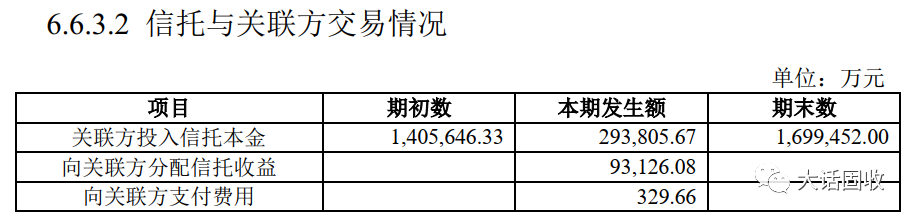

集合信托计划涉及利益冲突或关联交易的,信托投资公司需要披露利益冲突或关联关系的性质,可能发生的关联交易金额、占集合信托计划的比例、定价政策和依据、公允市场价格水平等,并阐明其对委托人和受益人利益可能产生的影响,以及拟采取的隔离措施;

也就是说关联交易是需要披露的。另外,从方向上来说,关联交易分为两种:

2、信托公司发行项目,为关联方募集资金

可以看出,虽然体量不小,但是都是由关联方流入信托项目,而没有反向的情形。也就是说,至少从年报上,看不出民生信托对于泛海系有资金输送的情况。

此外,也不要看到“关联交易”就联想“自融”,大股东出资买信托公司项目,有时候也是暗地输血支持的表现。比如之前写过的《信托公司股东有啥用?》中,江苏国信和江苏信托就大笔一挥,搞了100亿认购自家项目,侧面也反映了大股东对信托公司的重视程度。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“大话固收”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: “泛海系”质疑隐现,民生信托怎么样?

大话固收

大话固收