克而瑞研究中心是易居企业集团专业研究部门。十余年来,我们专注于房地产行业和企业课题的深入探究,日度、周度、月度等多重常规研究成果定期发布,每年上百篇重磅专题推出,已连续十年发布中国房地产企业销售排行榜,备受业界关注。

作者:牛能

来源:ABS视界(ID:ABS-ABN)

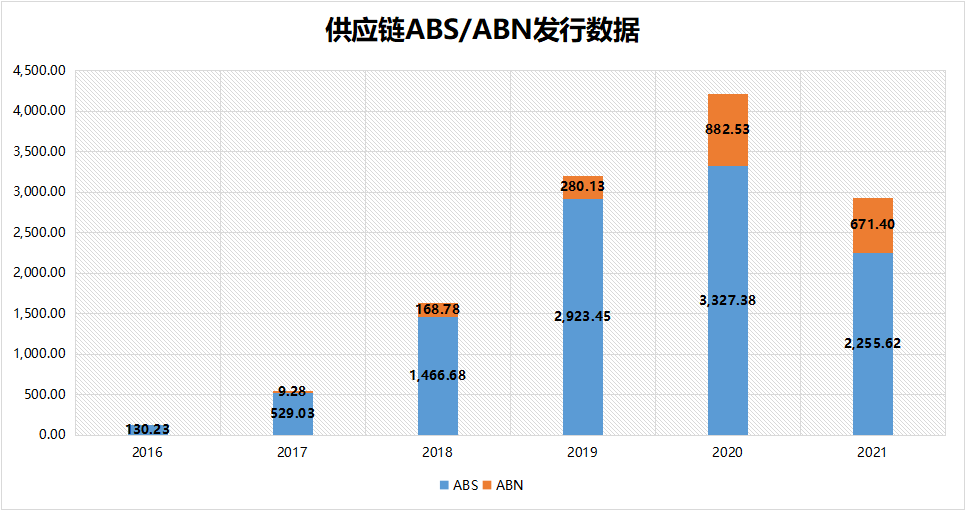

2016年7月,平安证券成功发行业内首单供应链ABS“平安证券-万科供应链金融1号资产支持专项计划”并荣获2017年“深圳市金融创新奖”及华尔街见闻的“年度卓越证券产品”等多项荣誉。截至2021年9月15日,沪深交易所及银行间市场发行的供应链ABS/ABN规模超过12,644.51亿元。

很多投资者认为供应链ABS产品的基础资产本身即为核心企业或其下属企业应付债务,因此供应链ABS产品发行并不增加核心企业债务负担,然而事实上核心企业债务率的升降变化会因为入池资产债务人、债权人与核心企业之间的关系的不同而不同。本文就对供应链ABS对核心企业及其子公司负债率的影响简要分析。

一、单体报表负债率的变化

在供应商履行完全义务后,项目公司单体财务报表中形成“应付账款”,供应商单体财务报表中形成“应收账款”。供应链ABS发行完成后,就单体报表负债率而言,变化如下:

1、项目公司单体报表中的“应付账款”不变,只是付款对象发生由供应商变成了专项计划,故资产负债率不变。

2、供应商单体报表的负债率根据采用的保理类型不同而不同。若采用无追保理,借记“货币资金”科目,贷记“应收账款”科目,其资产负债率不变;若供应商用货币资金偿还债务,其资产负债率下降。若采用有追保理,借记“货币资金”科目,贷记“短期借款”科目,其资产负债率增加。

二、合并报表负债率的变化

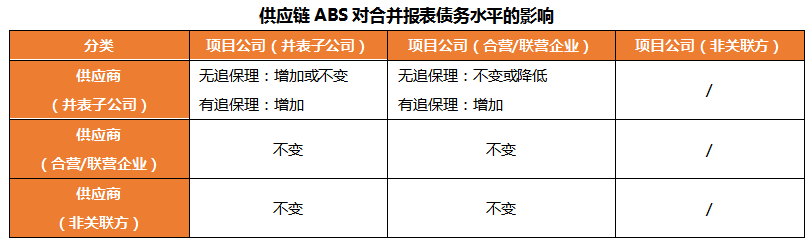

(一)项目公司和供应商均为核心企业的并表子公司

项目公司和供应商均为核心企业的并表子公司,合并报表层面“应收账款”和“应付账款”抵消。

1、无追保理型供应链ABS

由于应收账款的出表导致合并报表中“应收账款”和“应付账款”无法抵消,合并资产负债表中,资产负债率有所增加;若供应商将其所获得的的货币资金偿还债务,合并层面的资产负债率会保持不变。

2、有追保理型供应链ABS

项目公司单体报表中的“应付账款”不变,只是付款对象发生由供应商变成了专项计划,其资产负债率不变。供应商单体报表中,借记“货币资金”科目,贷记“短期借款”科目,其资产负债率增加。由于项目公司和供应商单体报表中的“应收账款”和“应付账款”依然可以抵消,核心企业合并报表层面资产负债率有所增加。

(二)项目公司为核心企业的并表子公司,供应商为核心企业的合营或联营企业

该情形下,项目公司作为核心企业的并表子公司,其应付账款除了付款对象外并没有发生其他变化。

供应商为核心企业的合营/联营企业,核心企业对合营/联营企业的投资在其报表中记入“长期股权投资”科目,采用权益法核算。根据会计准则,采用权益法核算的“长期股权投资”,投资方应当按照应享有的或应分担的被投资单位实现的净损益份额(净利润、其他综合收益及其他权益变动),确认投资收益并调整“长期股权投资”的账面价值。所以,供应商单体报表负债率的变化不会影响到核心企业单体报表和合并报表。

项目公司和供应商之间的应收账款和应付账款不存在抵消的情形,根据以上分析,合并报表层面资产负债率没有变化。

(三)项目公司是核心企业的并表子公司,且供应商非核心企业的并表子公司、合营/联营企业

该情形下,项目公司作为核心企业的并表子公司,其应付账款除了付款对象外并没有发生其他变化。供应商既非核心企业的并表子公司,又非其联营/合营企业,故供应商对核心企业报表没有影响。所以发行供应链ABS对合并口径的资产负债率没有影响。

(四)项目公司是核心企业的合营/联营企业,且供应商为核心企业的并表子公司

该情形下,核心企业仅对供应商进行并表,对项目公司则采取权益法核算计入“长期股权投资”。供应商和项目公司在合并报表中没有抵消项。

若供应商采用无追保理,合并资产负债表中,资产负债率不变;供应商将保理获取的资金偿还负债后,合并报表层面负债率下降。若采用有追保理,合并资产负债表中,资产负债率上升。

(五)项目公司是核心企业的合营/联营企业,且供应商为核心企业的合营/联营企业

该情形下,核心企业对供应商和项目公司均不进行并表,且均采取权益法核算计入“长期股权投资”。项目公司和供应商报表中应收账款和应付账款的增减,不会影响到合并报表层面的负债率。

(六)项目公司是核心企业的合营/联营企业,且供应商非核心企业的并表子公司、合营/联营企业

该情形下,核心企业对供应商和项目公司均不进行并表,对项目公司采取权益法核算计入“长期股权投资”。项目公司和供应商报表中应收账款和应付账款的增减,不会影响到合并报表层面的负债率。

需要说明的是,一般项目公司的信用水平远低于核心企业,风险敞口较大,项目公司是核心企业的合营/联营企业的情况下,核心企业通过债务加入、差额补足的方式对项目公司进行增信,对核心企业信用水平可能产生一定的负面影响。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“ABS视界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

ABS视界

ABS视界