西政资本--西政地产、金融圈校友倾心打造的地产、资本运作平台,为您提供最全面、最专业的地产、金融知识及实操干货!微信公众号ID:xizheng_ziben

作者:政信三公子

来源:政信三公子(ID:whatever201812)

大家好,我是三公子。

(一)

开始今天的话题前,先聊一下我最近对永煤事件的新思考。

先说判断吧,比较大胆:

隐债最终会扩容,把国企的也装进去。

既然永煤出事影响到了山药城投的融资,那么只把城投的融资数据统计到隐债里是不够的,国企的也得统计进去。

到时候,就是隐债大扩容。

与国企的债务比,城投的债务要优先的多。所以,凡是已经纳入隐债系统的城投债务,即便没有中央兜底的意思,也可以放心大胆的去置换。

以上是第一重判断。

第二重判断是业务层面。

不瞒大家,我今年特别厚脸皮,没羞没躁的,前11个月,一单增量业务都没做,全在吃存量。见了同事都是躲着走。要不是老板不和我计较,早就把我摁在地上摩擦了。

一直到这个月,也就是12月份,才开始发产品。

前11个月磨洋工的原因很简单,我看不懂政信业务的逻辑了,不管是非标还是标,都看不懂。城投进项少而出项多,融资和项目双收缩,一幅旁氏骗局最后时段的画面感。虽然这个时候撸一把,最丰腴,但真不敢保证,2-3年后,雷不会炸在自己手上。

看不懂就不做,反正死猪不怕开水烫,少挣点钱,总比以后踩雷强。

但不是说,前11个月都在偷懒,恰恰相反,今年特别疲惫,看的项目很多,创新的尝试也很多,跑了很多地方,但到最后,我连自己都说服不了,更不好意思去忽悠公司了,所以纷纷作罢。

但是到了11月份,华汽和永煤出事后,我看明白了,至少是业务逻辑自洽了。

判断是:

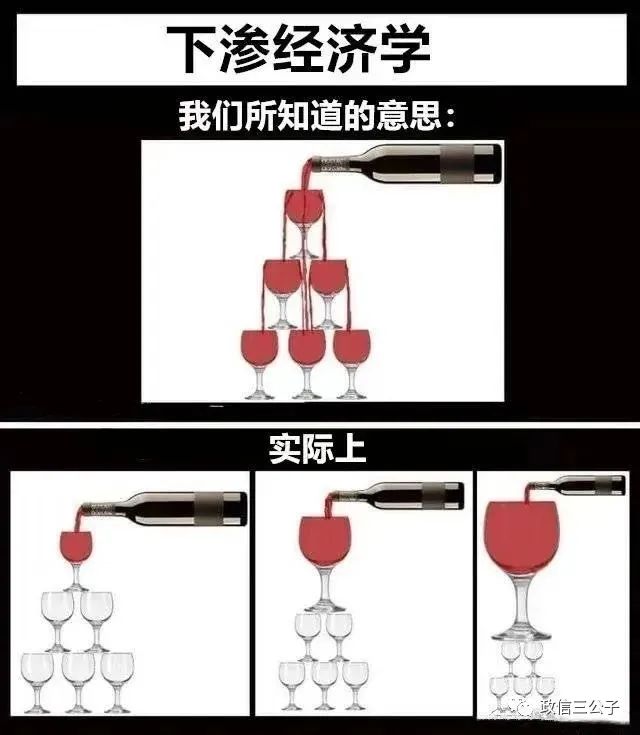

空转时期的金融行业,是吸血实体经济的。而回归本源的金融行业,是要回补实体经济的。

怎么回补?

吃我的要给我吐出来。

不用感到诧异,周期轮回,这是个必然的结果。

金融的供给侧改革,或者说,地产和城投/国企,因为长期以来,资金的过度供给,已经从产业密集型向资金密集型转变了。

现在,资金密集型要回归产业密集型的本源。

但是大家都了解,当前的地产、城投和国企,要靠自身的力量来回归本源是不太现实的,所以就需要市场化出清。

所以个人判断,出清会维持在一个有限的烈度范围,而这个烈度范围,是需要不断的出现违约,来使行政的力量和市场的力量达成一个均衡。

比如永煤,之前一期还了50%的本金,另外50%进行了展期。那么是否可以理解,在当地领导的眼中,永煤就算出现风险,清偿率也不会低于50%?

这是一个很简单的算术问题,假设永煤进行虚拟破产重整,如果清偿率低于50%,那么他也没有必要还50%的本金。既然还了50%的本金,就说明永煤的清偿率是高于50%的。

未来地产、城投和国企的破产重整,最低的清偿率不能低于多少,我现在并不知道,还需要观察。但是从大的逻辑上来说,只有进行这种债务重整,地产、城投和国企才能放下历史包袱,重新出发。

除非大面积放水和兜底,否则,市场化出清,就一定是未来的主要选择。

未来,市场化的业务机会主要有两方面:

第一方面,是城投不良金融债权的处置。比如打折收债和打折收非标。当然,也包括低价受让核心项目公司的股权。

第二方面,就是城投存量资产的盘活和证券化。植入运营来盘活,再通过公募REITs或IPO来实现退出。

第一方面和第二方面是相辅相成的关系。第一方面是卸下存量债务的历史包袱,第二方面则是拥抱权益类资本市场的未来。

就我个人来说,第一方面和第二方面,都已经探索了两年多了。之所以落地少,关键是时机未到(自我安慰)。现在,市场化出清开始后,我觉得,不能再置身事外了,是时候下场干活儿了。

也正因为要下场干活儿,公众号不会再八卦了,也不会聊些负面的信息,不然会存在公众号和主业是利益关联方的问题。那种一边放黑嘴,一边割韭菜的事情,不会干的。

当然,不宜公开聊的信息,依然会放到知识星球和交流群,供小范围参考吧。

(二)

之前提过,以后要聊些读书笔记,免得大家觉得,我真是个搞公众号的。

其实,人家虽然低俗,但绝不是水货。不管你信不信,反正我是这么安利自己的。

金融界主编了本书叫《突围:88位基金经理的投资原则》。

书里面关于债券投资的逻辑,有一些虽然基础但是非常清晰的表述,有种化繁为简的禅意,分享给大家。

投资决策应该是事件驱动还是价值投资?

信达澳银的唐弋迅认为:

事件驱动和价值投资都属于基本面分析。

在2014年之前,投资的分析框架是“经济增长+通胀”的双因素模式。

2014年以后,随着货币宽松,收益下降,全资管行业快速扩张,金融机构普遍利用杠杆实现了资产规模和资产负债表的迅速膨胀。

此时融资除了供应实体经济的需要之外,还衍生出大量无效融资需求,绝大部分投资在债券二级市场,出现空转套利。

此即“实体+金融杠杆”。此时基本面分析演化为对“金融周期+实体周期的判断,也就是“货币+信用“模型。

我们可以从内在价值和安全边际两个角度来区分债券的价值投资和事件驱动。

从内在价值看:

如果强调形成基本面结论或者强化/弱化已有的结论,保持同方向的操作就是价值投资。

如果重点放在博弈预期差,对市场大方向走牛、走熊进行预测,则属于事件驱动。

从安全边际看:

仅参与有一定安全边际,并认为在承受一定损失风险的前提下,价格向内在价值或价值区间回归的回报是合理的,就是价值投资,叫做“不干则已,干就干票大的”。

主要考察对事件信息的反应,如果市场运行匹配或相悖,则快速止盈或止损,为未来的多次博弈做准备,属于事件驱动,即“多次参与,聚沙成塔”。

做事件驱动的投资者也会对所要交易的债券利率中枢做判断,区别在于他对基本面的分析只有个模糊的结论,对已有的方向并不关心,因为价格已经反映出了现有的预期,真正的动力是预期差事件。

价值投资者也捕捉高频数据,他观察高频数据用于形成或确认潜藏在这些数据背后的逻辑,通常情况下,之前他可能已经形成了大概判断,发现目前安全边际足够,值得去参与。

新华基金的姚秋分析了价值显现时点和“反价值”时点。

在债券市场上,中票、公司债、短融等债市的品种推出都是05年之后。

从08年到09年,货币政策骤然放松,债券收益率快速下行,一些企业的发展成本,甚至降到了2%~3%。

一时间,企业的财务成本大幅下降,很多原本不够经济或不可行的项目开始变得有利可图,很多濒临关门的落后项目再度复产。

2013年5月的情景和这个阶段很相似,不同的是,央行收紧了资金面,债券收益率经历了半年炼狱般的上行,最终10年期国开债的收益率达到近6%,企业发债的利率还要更高,很多企业的正常经营受到影响,高杠杆经营的企业濒临破产。

2016年初,在资产荒的大背景下,投资者要求的收益率依然很高,但现实的债券资产能提供的收益率却很低,于是有投资者开始铤而走险,运用长久期加杠杆的策略来提高收益,导致回购市场的成交量不断创历史新高,此类策略的复制导致债券收益率水平再度接近历史新低,叠加经济短期回暖和通胀温和回升的基本面因素,脆弱的债市再次无法承受,最终导致12月的债灾。

从2009年市场逐渐完备到今天,我们已经经历了几个价值显现的时点和几个典型“反价值”时点,当收益率再度变得极端,而滞涨或长期萧条等论调盛行的时候,就应当认真审视一下价值与反价值的时点是否已经到了。

富荣基金的吕晓蓉提到了研究的顺人性和投资的反人性。

以信用债为例。

赚取的票息,永远有上限,而亏损的本金可能无底限。

因此信用研究员永远要问这个债会不会违约。

作为固定收益基金经理要争取超额收益,一定要冒不确定性风险。确定性的低违约率可能意味着超额负收益,相反,多大的违约概率下给予多高的风险定价才是核心,“清汤寡水”和“火中取栗”都是投资人要避免的信用债投资范围,在两者之间的徘徊定价多需要反人性的思维方式。

很晚了,不展开,先摘录这么多。

想想我这个白天苦哈哈,半夜不睡觉,搜肠刮肚,胡比翻书,现学现卖的油腻金融民工。

既然未来的不确定性在变大,如果无法置身事外,只能被困在金融行业里,那么就不管工作再忙,生活再烦,都不要懈怠了学习哦~

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“政信三公子”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 我有一个大胆的判断

政信三公子

政信三公子