作者:克而瑞研究中心

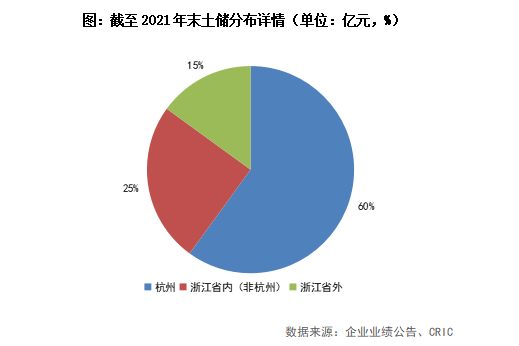

投资稳中求进、稳住浙江基本盘,2022年计划浙江省内投资占比升至9成,以项目去化、现金流安全为主要目标。

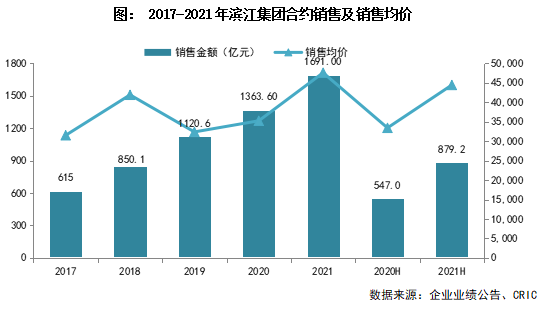

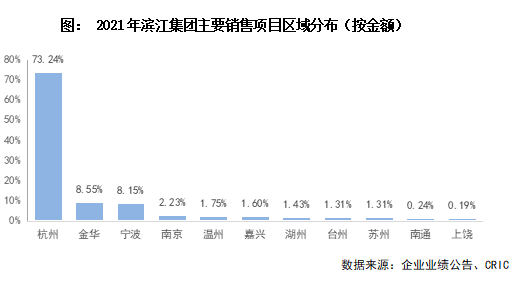

【销售额同比增长24%,2022年目标1500-1600亿元】2021年滨江实现销售额1691亿元,同比增长24.01%,销售目标完成率112.73%,年内杭州销售额贡献度同比大幅增加10.36pct至73.24%,省外贡献基本持平。2022年销售目标1500-1600亿元, 1-4月已实现全口径销售额356.3亿元,以目标下限计算完成率约24%。近期监管和地方政府维稳地产,后续市场有望触底反弹,叠加下半年普遍属供销旺季,全年完成目标压力不大。

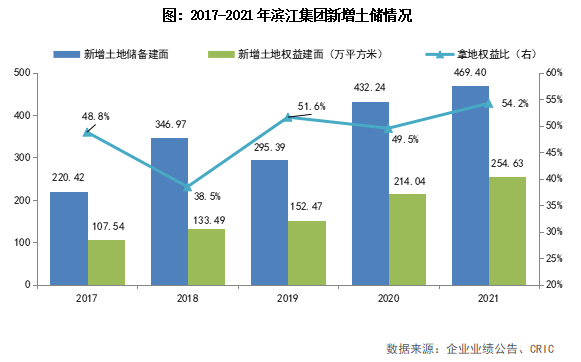

【稳住基本盘,2022年计划9成投资集中于省内】滨江维持稳中有进的投拓态度,首入丽水、实现浙江省内11个地级市的全面覆盖,年内全口径拿地销售金额比0.42,略强于TOP21-30的平均水平。2021年滨江省外投资力度不达预期,全年省外拿地金额63.52亿元,占比约9%(年初原计划省外投资占比25%)。2022年滨江计划权益拿地金额/现金回款金额于0.6的基础上保持平衡,继续推进“三省一市”的布局战略,计划省内投资力度计划升至9成,在今年低迷市场环境中滨江选择保住浙江市场基本盘,以保证项目去化、现金流安全为主要目标。

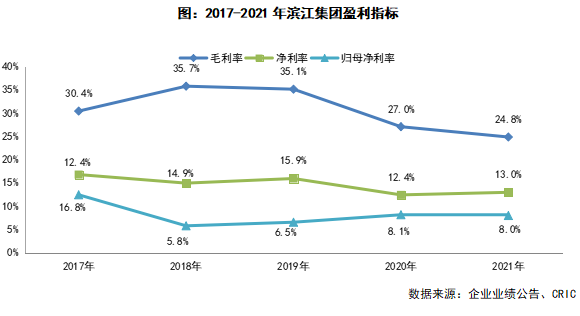

【结转速度加快,归母净利同比增长30%】年内滨江完成21个项目的交付,结转收入同比显著增长34.61%至374.9亿元,结算业绩稳步释放。期末滨江预收账款较年初增长28.44%至935.71亿元,对全年开发收入的覆盖倍数2.5倍,已售未结资源充裕保障后续结转。滨江实现综合毛利率24.83%,同比下滑2.2pct;净利率12.96%,同比增加0.6pct,净利指标增长缘于合联营投资收益由负转正、信用减值损失转回以及良好的费控效率所致。年内结转项目权益比略有下滑,归母净利率同比减少0.2pct至7.97%,核心盈利能力有待提升。

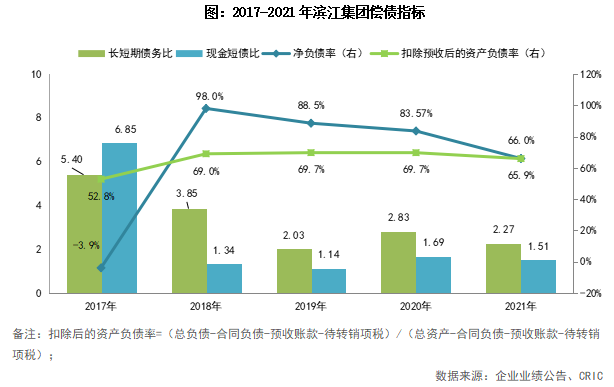

【融资成本改善至4.9%,三条红线处于绿档】滨江融资以银行信贷为主,占比持续提升至73.8%,且并无其他非标融资。年内新发行的债券利率加权成本4.18%,处于行业前列,期末滨江融资加权利率4.9%,较期初降低0.3pct。期末有息负债457.62亿元,较期初增长9.06%,现金较期初增长14.14%至211.41亿元,现金增速超有息负债增长,三条红线指标有所改善,处于绿档。

销售额同比增长24%2022年目标1500-1600亿元

2021年滨江实现销售额1691亿元,同比增长24.01%,远超同期TOP30房企的平均增速-2.65%,销售目标完成率112.73%,销售高增长缘于其长期重仓杭州、聚焦浙江以此稳固基本盘,叠加于浙江省内品牌认可度高的因素。根据监测数据显示,全年滨江销售均价突破47,600元/平,同比大幅增长35.07%,且相同地段、同样限价的情况下部分在杭项目平均中签率维持个位数。

此外,随着行业集中度的不断提高,滨江在推进小股操盘模式的合作开发过程中,转为强强联合,目前已与TOP20房企中绝大多数房企都有合作,其中95%以上的项目均由滨江操盘。

杭州销售额贡献度大幅升至73.24%,省外贡献基本持平。根据披露的主要销售项目,全年杭州贡献73.24%的销售份额,同比大幅增加10.36pct,浙江省内其他城市22.79%,较去年同期减少9.42pct,而省外如南京、苏州、南通和上饶等城市对销售额贡献度同比略下滑0.94pct至3.97%,其中南京占比2.23%,贡献省外约56%的销售份额。聚焦杭州、深耕浙江,适度加强省外重点城市布局,巩固大后方的基础上有利于分散局部市场政策变动带来的风险。

滨江2022年的销售目标1500亿元-1600亿元,根据克而瑞销售榜单,1-4月已实现全口径销售额356.3亿元,以目标下限计算完成率约24%。近期监管部门和地方政府密集出台政策维稳地产,后续市场有望迎来触底反弹,叠加下半年普遍属供销旺季,滨江于长三角区域可售货值充裕,全年完成目标压力不大。

稳住基本盘 2022年计划9成投资集中于省内

2021年滨江维持稳中有进的投拓态度,新增38个项目,成功进入丽水,实现浙江省内11个地级市全面覆盖。年内新增土储建面469.4万平,同比增加8.6%,拿地款同比减少9.19%至710.1亿元。按金额计,滨江年内全口径拿地销售比0.42,略强于TOP21-30同梯队房企(TOP21-30拿地销售金额比0.31)。下半年投资力度较上半年略有收敛,下半年全口径拿地销售金额比0.33(上半年:0.51),投资视具体销售而定,严控现金流安全,年末经营性现金流净额由负转正至8.4亿元。值得注意的是,滨江年内拿地权益提升显著,拿地面积权益比54.2%,同比上升9.55pct。

根据监测,2021年三轮集中供地中滨江累计拿地金额达339.4亿元,占到全年拿地价款的47.8%,其中杭州拿地金额达277.5亿元,其次宁波44.1亿元、南京17.8亿元。为保证杭州市场的区域龙头地位,滨江积极参与到当地市场的土拍,而杭州三轮供地中除第二轮外其余两轮竞争激烈,首轮整体溢价率26%,第二轮回落至5%,而第三轮土拍热度逆势而上,整体溢价率升至7%,且近七成地块竞价达上限后进入摇号环节,导致杭州项目利润空间相对有限。首轮供地结束后董事长戚金兴也曾透露努力将杭州项目做到1%-2%的净利润水平。为对冲集中供地抬高地价的影响,滨江年内完成滨萃悦府、听悦雅庭和风荷叠翠府等多个在杭项目的收购,年内并购新增建面占比约30%。

2021年初滨江布局战略升级为浙江、江苏、广东和上海“三省一市”的区域发展战略,年初计划全年杭州投资占比50%,浙江省内杭州外25%,浙江省外25%。从目标最终落实情况来看,省外投资力度不达预期,年内滨江仍重仓杭州、聚焦浙江省内,杭州拿地金额占比58.39%,浙江省内杭州外占比32.66%,省外占比约9%。

2022年滨江计划权益拿地金额/现金回款金额为0.6的基础上保持平衡,继续推进“三省一市”的布局战略,计划杭州投资占比50%,省内杭州外40%,省外10%。在今年低迷市场环境中滨江选择保住浙江市场基本盘,省内投资力度计划升至9成,省外拓展步伐预计放缓,将以保证项目去化、现金流安全为主要目标。

截至2021年末,滨江土地储备总建面1500.51万平,可保障未来2-3年的发展需求,其中待开发建面占比17.5%,土储消化周期偏短,未来需把握合适的拿地窗口期补充土储。按土储可售货值区域分布上,杭州内占60%,浙江省内(非杭州)包括宁波、嘉兴、温州、金华、湖州、台州等基本面支撑度良好的城市占比25%,省外占比15%,土储结构稳定。

结转速度加快 归母净利同比增长30%

2021年滨江实现营业总收入379.76亿元,同比大幅增长32.8%,完成21个项目的交付结转,结转收入同比显著增长34.61%至374.9亿元。基于前期销售的高增长,期末滨江预收账款较年初增长28.44%至935.71亿元,对全年开发收入的覆盖倍数2.5倍,并表销售回款估算约582亿元(同比增长29%),为后续收入结转提供保证。

盈利能力方面,滨江年内毛利润94.3亿元,同比增长21.93%,综合毛利率24.83%,同比下滑2.2pct;净利润49.21亿元,同比长38.7%,净利率12.96%,同比增加0.6pct,净利指标增长缘于合联营投资收益由负转正以及信用减值损失转回所致。值得注意的是,滨江聚焦浙江市场,长期规模优势造就其稳定的供应商体系和优秀的费控效率,全年销管费用率(销管费用/当期操盘金额)同比微增0.1pct至0.86%,处行业较低水平。

年内结转项目权益比略有下滑,少数股东损益占比从去年同期的34.39%增加至38.48%,实现归母净利30.27亿元,同比大幅增加30.06%,归母净利率同比减少0.2pct至7.97%,扣除非经常性损益的归母净利率7.87%,同比增长0.4pct,核心盈利能力仍有待提升。

融资成本改善至4.9% 三条红线处于绿档

滨江融资渠道以低息的银行信贷为主,期末占比持续提升至73.8%,而债券融资占比26.2%,并无其他非标融资。全年新发行的债券利率加权成本4.18%,期末融资加权利率4.9%,较期初降低0.3pct,资金成本持续下行。期末滨江未使用银行信贷授信额度475.82亿元,而已获批尚未发行的公司债、短融和超短融额度6、7.2和18.9亿元,未使用融资额度充裕,足以覆盖短期有息负债,流动性压力不大。

截至2021年末,滨江有息负债规模457.62亿元,较期初增长9.06%,其中短期有息负债139.96亿元(债券到期42.9亿元),占比较期初增加4.5pct至30.58%,未来将继续以长置短、逐步优化负债期限结构。期末持有现金较期初增长14.14%至211.41亿元,现金增速超有息负债增长,三条红线指标有所改善,处于绿档。期末实现现金短债比1.51,净负债率65.97%,扣除预收后的资产负债率65.92%,达成“三条绿线”。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究