湖南首席金融新媒体,聚焦区域金融与资本市场。(公众号ID:xjjrq2018)

作者:REITOWIN

黑石集团第三只亚洲不动产基金募集额达75亿美元,一季度集团总资产规模增至9155亿美元,再刷历史新高。

2022年,将重点关注亚洲地区物流,生命科学,租赁住房,企业软件以及数字和能源基础设施领域的投资。

近日,黑石集团表示,在2022年第一季度,黑石已经为其第三只亚洲不动产基金拿到了11亿美元。同时,对于硬资产的持续性储备,有效帮助黑石集团度过了过去一段时间极具挑战的市场周期。

01 黑石总资产规模增至9155亿美元

4月25日,黑石公布了2022年第一季度财务业绩。

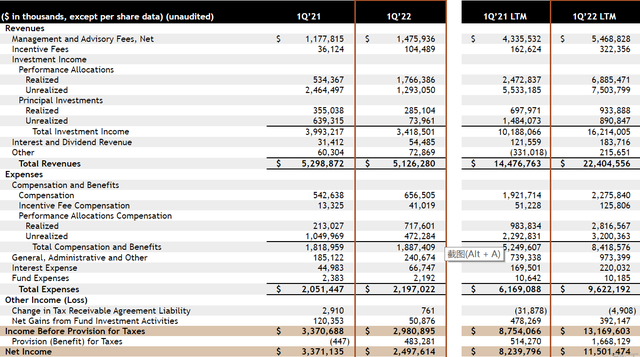

财报显示,黑石第一季度营收51.26亿美元,2021年同期为52.99亿美元,同比下降3.25%;归属于公司净利润为12.17亿美元,2021年同期为17.48亿美元,同比下降30.4%;每股收益为1.66美元,2021年同期为2.46美元。

截至第一季度,黑石总资产管理规模(AUM)增至9155亿美元,同比增长41%,再次刷新纪录,其中第一季度流入499亿。

收费收入管理规模为6779亿美元,同比增长41%,第一季度流入454亿美元。

永续资本资产管理规模达到3382亿美元,同比增长127%,呈翻倍增长。策略性投资不断筹集资金并产生管理费,这些管理费与资产净值的流入和升值相结合,从而增强了收益的弹性。导致集团管理费在第一季度同比增长25%,达到创纪录的15亿美元,与费用相关的绩效收入增加了两倍多,达到5.58亿美元。

02 黑石集团急速押注亚洲市场

与此同时,黑石集团还表示,截至2021年底,其正在募集的第三只亚洲不动产基金已累计募集63.8亿元,2022年第一季度,该基金再获11亿美元资本至75亿美元。

据悉,第三只亚洲不动产基金的目标是90亿美元,将用于投资中国、日本、印度、澳大利亚、韩国、香港、新加坡、新西兰和台湾的不动产机遇。

事实上,黑石集团对于亚洲市场的押注始终在不断加码,甚至是在急速加注。

今年年初,黑石集团完成了其第二只亚洲不动产基金110亿美元的募集,几乎是 2018 年筹集的资金池的三倍。

早在2017年,黑石集团就开始募集第一只亚洲基金。但在黑石集团募集首只亚洲基金后,其在亚洲投资的业务占公司的总业务的比重并不高,略低于10%。直至2020年初,黑石对亚洲市场的态度有了新变化。

准确来说,是新冠疫情为黑石带来了更多的投资机会。黑石公司认为,随着亚洲从疫情中复苏的速度快于世界其它地区,全球基金经理对亚洲的兴趣将继续增强。“该地区交易流量已经开始回升,并有可能在2021年加速,此前一些交易因新冠肺炎的蔓延而暂停。”

2021年,黑石集团参与了8笔交易,包括新加坡精密零部件公司Interplex、印度VFS Global(签证外包服务提供商)和澳大利亚最大的一期临床试验提供商Nucleus Network。

在全球经济处于低迷的情况下,黑石计划在历史错位时期进行投资,而其强大的募资能力支撑了其这一野心。

回顾过去三年,黑石的募资额远远高于其投资额,这让可投弹药急剧增长。如其年报显示,截至2022年第一季度,黑石集团总资产管理规模达到9155亿美元,堪称富可敌国。

对于2022年的投资重点,总裁兼首席运营官Jonathan Gray表示,在其战略中,该集团会将资本部署重点放在硬资产和业务上,这些业务的收入增长速度可能快于通胀压力,包括物流,生命科学,租赁住房,企业软件以及数字和能源基础设施。

Jonathan Gray还特别指出黑石对物流市场的看好,随着电子商务的兴起,该集团于2010年开始大规模投资物流,如今已拥有价值1700亿美元的仓储仓库。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“投资与地产”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

投资与地产

投资与地产