最及时的信用债违约讯息,最犀利的债务危机剖析

作者:陌爷地产圈

来源:陌爷地产圈(ID:gh_6e6c6fd48723)

近期在与华润的朋友聊天,两个观点让我记忆犹新,也与本篇文章相契合

一位工程口的朋友:

「华润商业对整个的开发节奏、成本控制不太满意,这几年,对比之下,龙湖商业的开业数量和收入都比较猛,华润感受到了一些威胁」

一位城市公司投资负责人:

「华润内部商业产品线M1-M4中,唯一能够感受到碰撞力量的就是与M3、M4(万象汇)对标的龙湖天街,现在集团上下要求对标龙湖,我们投资口比较简单粗暴:龙湖能干的商业项目我们华润为啥不能干?」

华润的暗中较劲与内部对标

华润内部从三月份开始,集团层面要求内部对标学习龙湖,从组织架构、战略布局、成本管控、开发节奏等各个维度开展

2021年是华润提出加速规模扩张的元年,一方面借此对标机会,组织架构重新调整,集团收回更多管控权利,打造大中台的同时,弱化大区

终极目标是集团-城市的强管控体系,从而缩短审批半径,加快行业反应速度和规模扩张速度

另一方面,在国内商业地产领域,华润的行业领先地位正在受到冲击,且在某些方面甚至被赶超

华润在商业地产领域的明显优势在于产品线清晰且与存量运营项目与城市和区位均适配,以及强大的招商运营能力

而劣势在于近些年规模扩张速度与成本控制能力不及龙湖、新城等后起之秀

华润目前的组织架构为集团-区域-城市公司三级架构。在以往的对标学习中,更多的是大区层面主导。但像这次在集团层面统一号召和强要求的情况确实第一次

从这个层面也可以看出,华润对商业地产领域的地位看重,以及对标进步提升之切!

而这场对标运动,表面上是学习改进,实则反应出龙湖对华润的威胁以及华润对龙湖的“暗中较劲”

华润VS龙湖

华润与龙湖作为两家规模相近、均涉及商业地产的龙头房企,虽成立背景不同,分别为国资与民营,但在规模扩张、商业特征、城市布局等方面的异同存在一定的可比性

从商业地产扩张速度、产品线、城市布局等维度来综合剖析两家公司的实力区别:

龙湖的追赶速度

从1993年由重庆起家,到2000年,吴亚军拿下了重庆观音桥一片烂尾项目,经过 20年的迭代,成为现在的重庆北城天街——一个号称每平方米都能挤出钱的购物中心

自此,龙湖的商业不断开挂,快速扩张的同时,也表现出稳健的财务状态,而商业尤其是以龙湖天街输出的IP也越来越成为核心竞争力

2019年,龙湖商业整体回报率(NPI/Cost)为7%,实现了正杠杆

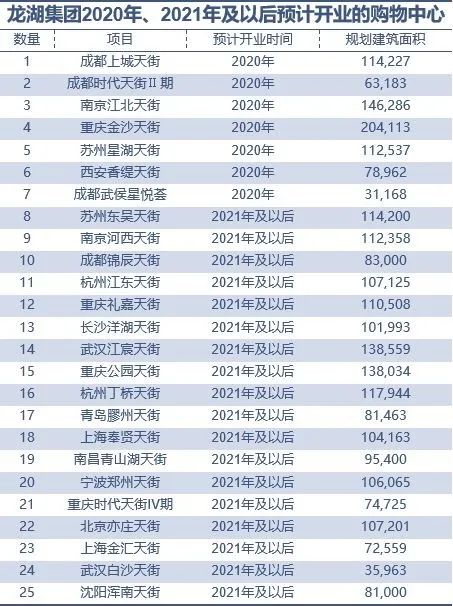

截至20年底,龙湖商业在全国开业项目数量将达到49座,全年实现租金60亿元左右

同时,至少在未来5年,龙湖商业的租金将保持30%的增长,比住宅开发业务要快,同时对集团的利润贡献力争保持每年一个点的增长

目前,龙湖已开业和储备项目合计近100座,这背后是20年来上千亿元的投资

未来龙湖在TOD战略上对商业的投入将会进一步加大,可以预测龙湖在商业地产领域的地位将会进一步巩固

产品线对标:

华润和龙湖各自走出了一条清晰的产品线道路

其中,华润的产品线分为万象城、万象天地、万象汇、1234space四种

龙湖的商业地产包括天街、星悦荟和家悦荟三种

产品线定位方面,华润的产品覆盖城市综合体、区域商业中心和社区商业中心,而龙湖的产品定位于都市购物、社区商业等

华润和龙湖的产品线定位各有优劣势,华润在于产品线更加全面,城市综合体方面在国内尚无较为强劲的竞争对手

而龙湖的产品线定位更加清晰,在区域商业中心和社区商业这块是完全具备与华润分庭抗礼的实力,且这方面的潜力,龙湖要比华润更大

随着房地产增量市场的缩窄以及住宅开发业务的利润逐渐摊薄,未来存量市场以及商业地产领域的规模和定位将成为房企的核心竞争力

华润和龙湖都是走在前列的值得对标的开发商,在商业地产领域将平分秋色,华润未来将会在规模上进一步提速,而龙湖在战略上也将进一步引导住宅+商业的双轮驱动!

不得不说,华润的这场内部对标,是一次很有必要的未雨绸缪!

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“陌爷地产圈”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 华润与龙湖在“暗中较劲”!

陌爷地产圈

陌爷地产圈