最及时的信用债违约讯息,最犀利的债务危机剖析

作者:黄博文

1998年,一份“房改”纲领性文件的出台,让福利分房制度退出历史舞台,中国的房地产行业由此诞生。从1998到2017年,虽然在发展过程中经历了一些波折,但从总体来说,中国房地产行业在量价上都处于单边上扬的态势。

转折始于2017年,随着国家经济开始由高增长向高质量增长的过渡,中国的房地产行业也进入了新的时代,也就是VUCA时代。VUCA时代的房地产行业具有高位盘整、窄幅震荡特征,具有很大的不确定性和复杂性。整个行业的节奏、结构越来越难以判断,众多的疑惑与困难导致了在未来十年内,选择困难将成为常态。

房地产行业依然在中国经济中扮演着压舱石、稳定器的角色,未来机会很多,前途仍旧光明。但在VUCA时代,每个地产行业玩家都需要智勇兼备,才能对抗时代的不确定性。房企也应根据企业自身发展阶段,客观了解全生命周期的特点,推动战略意图的进化,

经过潜心研究与案例积累,地产黄老邪将房企的生命周期划分为四个阶段。本文将从战略意图、产业结构、角色定位、关键策略、保障措施及风险管控等多个维度分析房企各发展阶段的特点。

小型企业

100亿以下

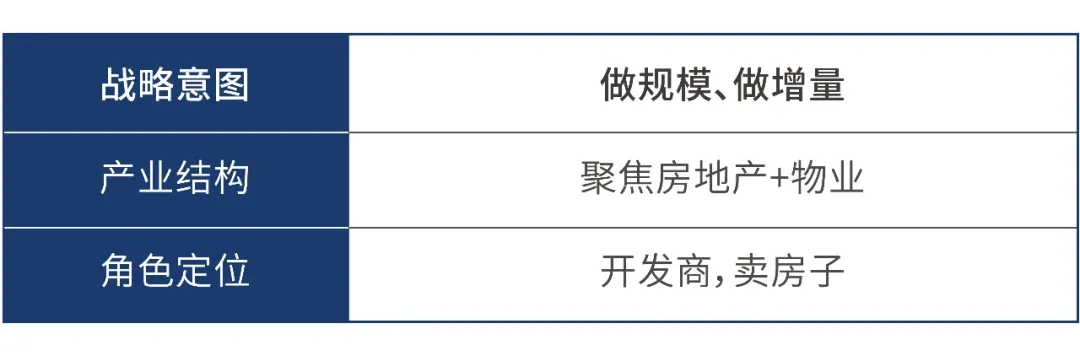

1.产业结构与角色定位

企业规模在100亿以下的企业,主要战略意图应以做大规模为主。因为规模太小的企业,在行业逐渐向存量过渡的阶段,根本没有生存空间。要生存就必须做大规模,通过修炼内功突破小企业瓶颈。建议在产业结构上聚焦住宅+物业领域,角色定位为开发商,卖房子。

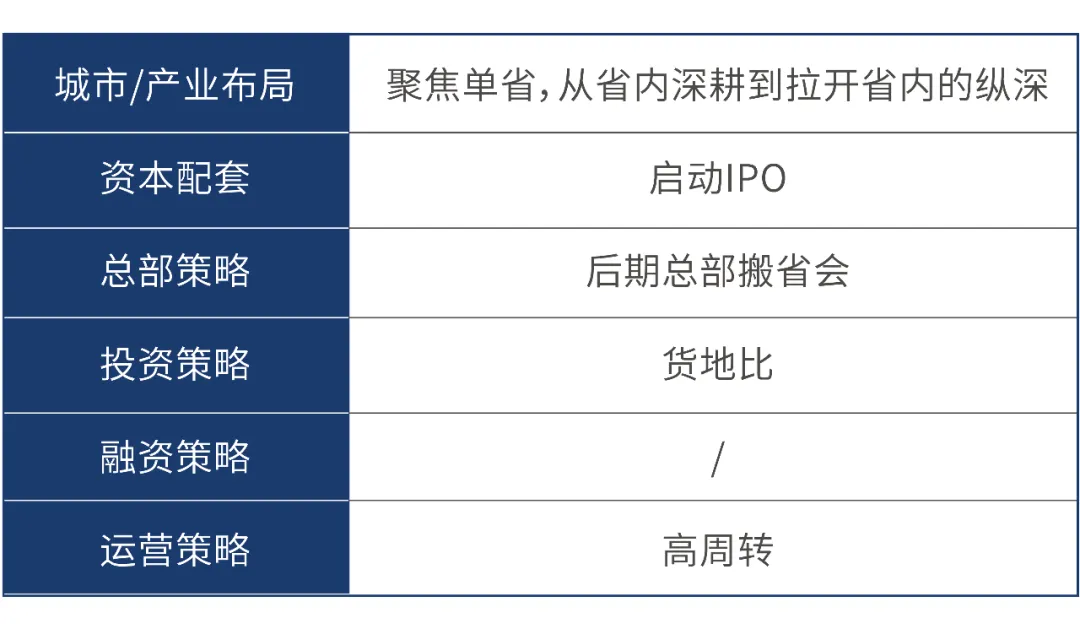

2.关键策略

城市布局方面,应将视野聚焦在单个省份,初期应从深耕单个城市开始;规模达到50亿之后,拉开在本省份布局纵深;百亿之前一定要将业务范围拓展到本省三分之二的地级市。既能享受深耕的红利,又规避了将鸡蛋放在一个篮子里的风险。

资本配套方面,本阶段发展后期一定要为启动IPO做准备,不要等到规模达到100亿以后才准备,因为有很多的问题需要提前处理。

总部策略方面,本阶段末期应将公司总部搬迁到省会城市,让整合资源力度、朋友圈维度得到全面升级,为拉开全省纵深做准备。

投资策略方面,应着重关注货地比,因为企业规模仍小,资金能力不足,因此货地比成为了衡量投资策略可行性的重要指标。

运营策略方面,依靠高周转实现快速回款。

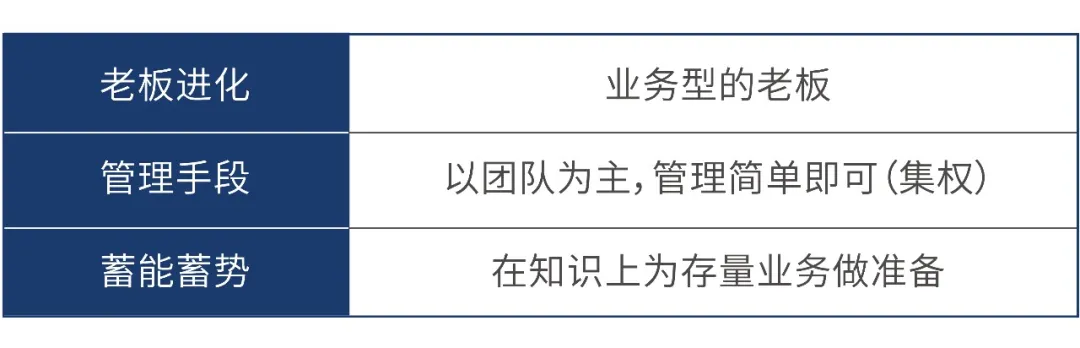

3.保障措施

老板进化方面,现阶段企业老板应做业务型老板,掌控业务。管理上实行简单管理,以团队为主,集权是现阶段最有效的管理手段。在老板及团队的知识储备方面应为下一阶段业务做准备。

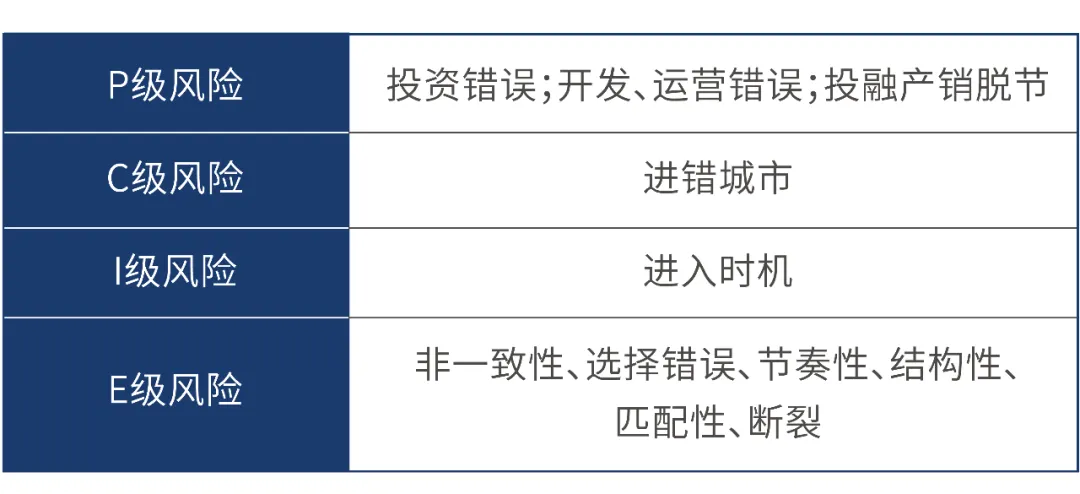

4.风险管控

本阶段房企所面临的典型风险:

项目级风险(P)——投资错误,主要是拿地过程中的标准错、可研错、决策错、程序错、行为错造成的。

城市级风险(C)——进错城市,主要表现为选择城市的标准方法出现问题、对于城市定位出现错误、进入时机与进入方式错误。

产业级风险(I)——进入时机错误,不清楚自身发展阶段与实力贸然进入陌生产业。

公司级风险(E)——非一致性错误(无定力、无共识、乱创新);选择错误(对于城市和行业的判断失误);节奏错误(投资节奏、发展节奏与行业发展节奏不匹配);结构性错误(布局出现问题);匹配性错误(行为方式与战略意图不匹配)、断裂性错误(资金断裂或资源断裂)。

5.关于进入泛地产领域的建议

①知识储备;②思维储备;③对标研究;④种子团队组建;⑤组建外部产业资源圈。

小型企业在进入泛地产领域之前,应至少提前两年着手进行准备,包括思维储备,知识储备。很多从住宅进入泛地产领域失败案例原因就在于准备不足,用做住宅的方法与思路做泛地产。因此老板、核心团队包括投拓团队、融资团队需要提前接触泛地产知识,为进入泛地产领域做好充足准备。

在对标学习成功案例经验的同时,也应内外结合,发育一个小小的种子团队,带领大家思考学习相关知识。

此外,因为独自发育泛地产产业周期过长,利用他人的产业资源是一条捷径,因此应开始着手组建外部产业资源圈。

中小型企业

100亿-500亿

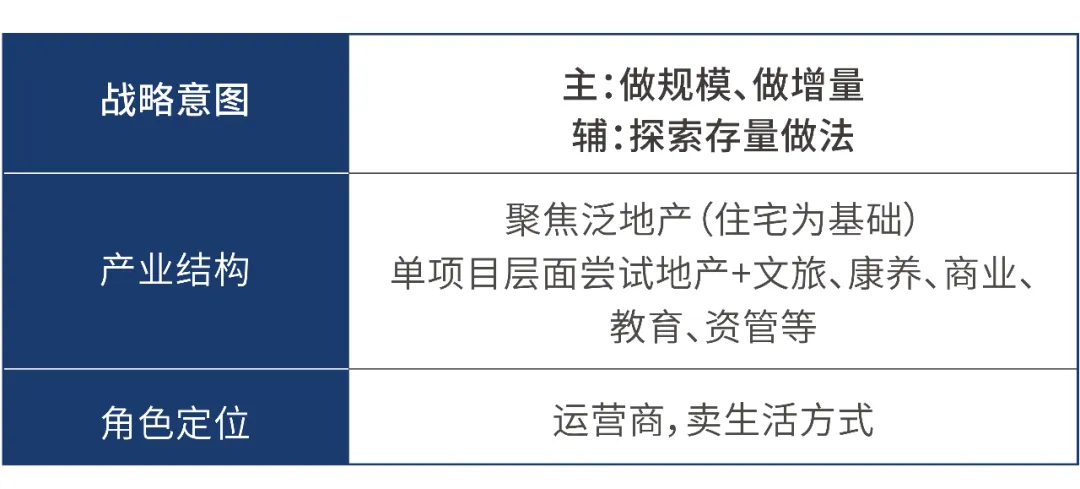

1.产业结构与角色定位

企业规模在100亿-500亿的企业,主要战略意图应以做规模、做增量为主,以探索存量做法为辅。产业结构上开始在单项目上探索存量做法,例如探索文旅、康养等与地产结合,为未来的存量时代做项目层面的准备,但不建议战略级地进入泛地产领域。角色定位转换为运营商,卖生活方式。

2.关键策略

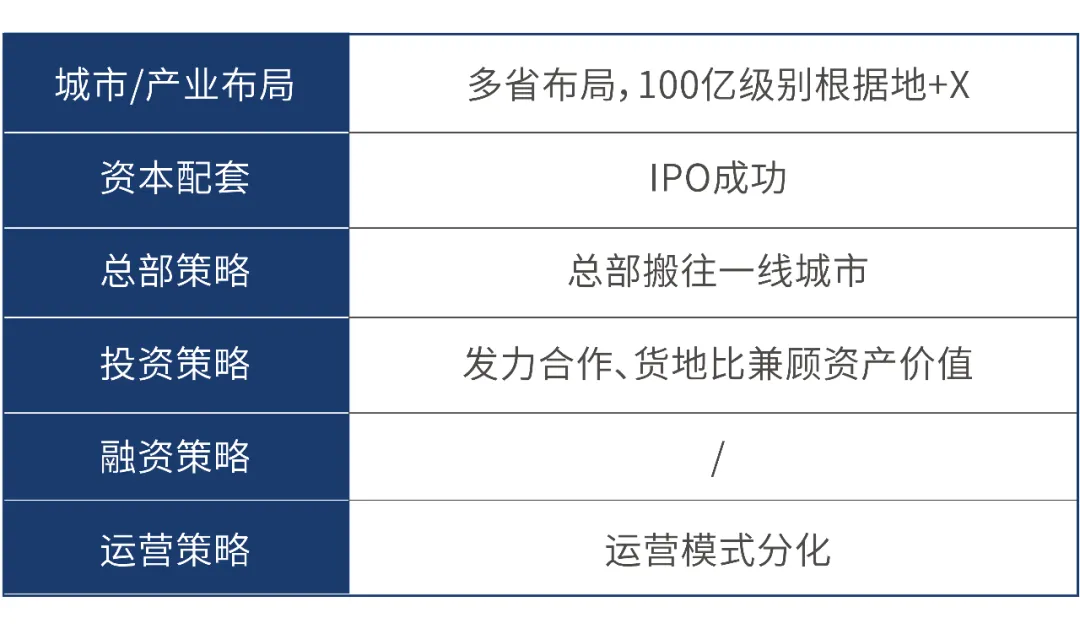

城市布局方面,开启多省布局,如从本省周边省入手;也可一步到位,从中原地区一步跳越到长三角,珠三角等地区。原则上选择布局的第二个省份,应至少与原深耕省份在市场特点与打法上有一些共通性,方便初期扩张的顺利,等摸索出规律后可向更高等级省份区域发展与扩张。

企业规模达到500亿时,应至少要在3-4个省份布局,并在二线市场要有少量项目。至少有一个百亿级根据地,即单个城市及周边地区的年销售规模达到100亿,其他由若干个50亿级根据地和若干个机会导向城市构成。

产业布局方面,依然以增量产业住宅为主,并在单个项目层面少量投入资源探索泛地产领域,如地产+文旅、康养、教育、商业等。

资本配套方面,要求已成功启动IPO,打开融资平台。和一般非上市公司比较,成功启动IPO的企业在资金融通、资本运作以及品牌建设上拥有更大的优势。

总部策略方面,应将企业总部搬迁到一线或准一线城市,使资源布局格局更上一个台阶。

投资策略方面,应注重货地比兼顾城市资产价值,如持有物业的增值幅度,并且开始发力合作。

融资策略方面,应打通多元化融资渠道,如在资金、信托上做一下尝试,并开始探索与小企业及国有企业合作。

运营策略方面,高周转已经不能解决现阶段所有问题,运营模式应开始分化,合作型项目、根据地项目、机会导向城市项目、现金流型项目、利润型项目各自的运营模式都要有所区别。

3.保障措施

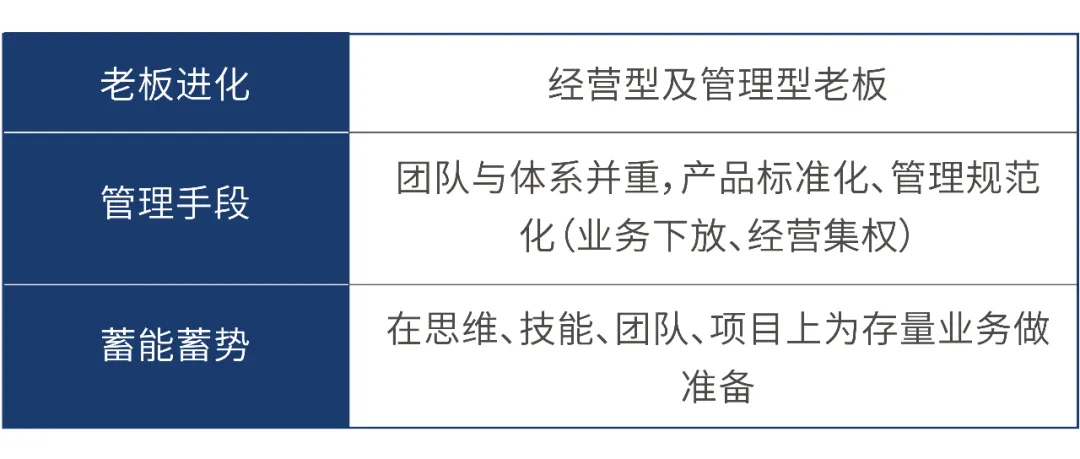

老板进化方面,这个阶段的企业老板,如果还是业务型老板会制约企业发展,应将业务下放到副总及职业管理团队,变身为经营型老板,管理型老板,主抓经营、管理、核心团队。

管理手段方面,团队与体系并重,管理规范化、业务精细化,着重产品线标准化。在蓄能蓄势上为存量业务做准备。

4.风险管控

本阶段房企所面临的典型风险:

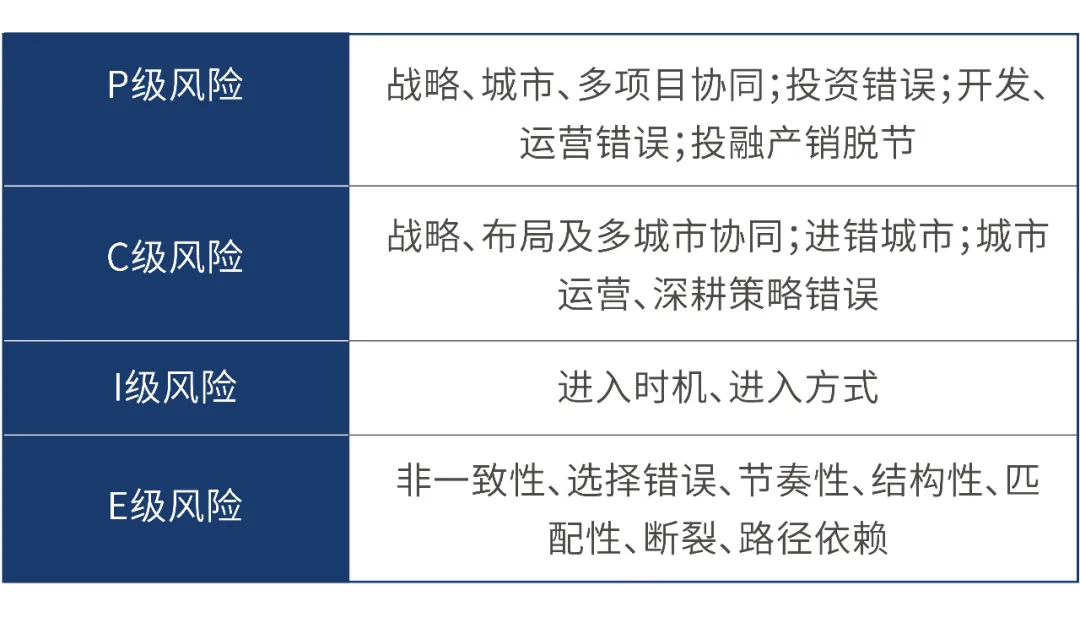

项目级风险(P)——战略、城市、多项目协同出现问题;投资错误,主要是拿地过程中的标准错、可研错、决策错、程序错、行为错多造成的;开发、运营错误(进度、成本、品质偏差)导致投资环节目标得不到实现;投融产销脱节。

城市级风险(C)——战略、城市、多项目协同出现问题(没有制定符合自身战略的城市准入标准);进错城市(对于城市定位出现错误、进入时机与进入方式错误);城市运营、深耕策略错误。

产业级风险(I)——进入时机、进入方式错误。哪怕是很好的产业,进入时机错误也会出现问题,另外是通过以自己发育,还是和别人战略合作,还是以收购兼并的方式进入产业,都有需要认真研判。

公司级风险(E)——非一致性错误(无定力、无共识、乱创新)、选择错误(对于城市和行业的判断失误)、节奏错误(投资节奏、发展节奏与行业发展节奏不匹配)、结构性错误(布局出现问题)、匹配性错误(行为方式与战略意图不匹配)、断裂性错误(资金断裂或资源断裂)。

5.关于进入泛地产领域的建议

①泛地产单项目开发运营;

②探索、沉淀泛地产单项目的运营模式并标准化;

③泛地产核心团队初步形成;

④通过项目运作整合或发育部分产业资源;

本阶段企业可用单个泛地产项目做尝试,从中探索沉淀出相关泛地产运营模式,使其标准化,为今后的其他泛地产项目做准备。

初步形成泛地产核心团队,通过项目运作整合或发育部分产业资源,使上一阶段确立的产业外部朋友圈得以扩张深化。

中型企业

500亿-1000亿

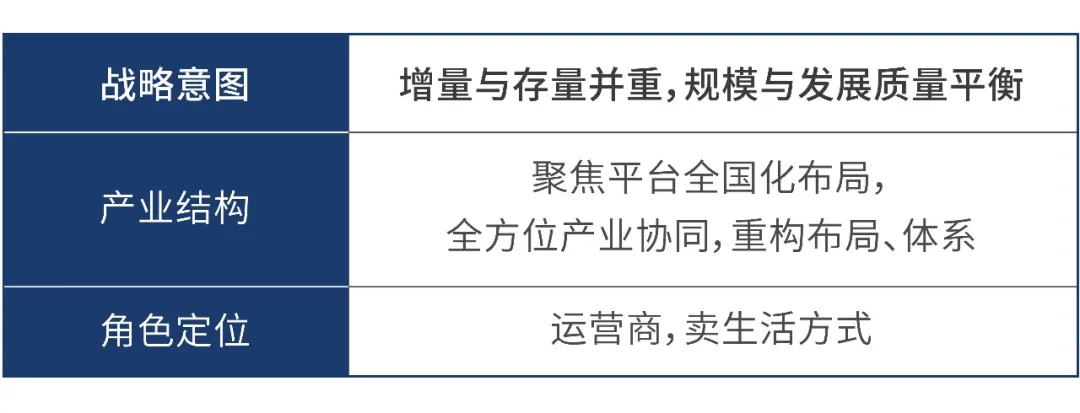

1.产业结构与角色定位

企业规模在500亿-1000亿的企业,主要战略意图应为增量与存量并重,规模与发展质量平衡。一只手抓增量,实现规模的快速扩张;一只手抓存量,实现资产价值的增长。规模与发展质量的平衡应落实到布局上,如在一些城市或者一些项目中注重发展质量,其他城市与项目选择高周转为主的打法。

产业结构上要聚焦平台全国化布局,多产业协同,建立可多赛道并行的管理团队与体系。这个阶段的角色定位依然是运营商,卖品种更加丰富的生活方式,逐渐与同行拉开差距。

2.关键策略

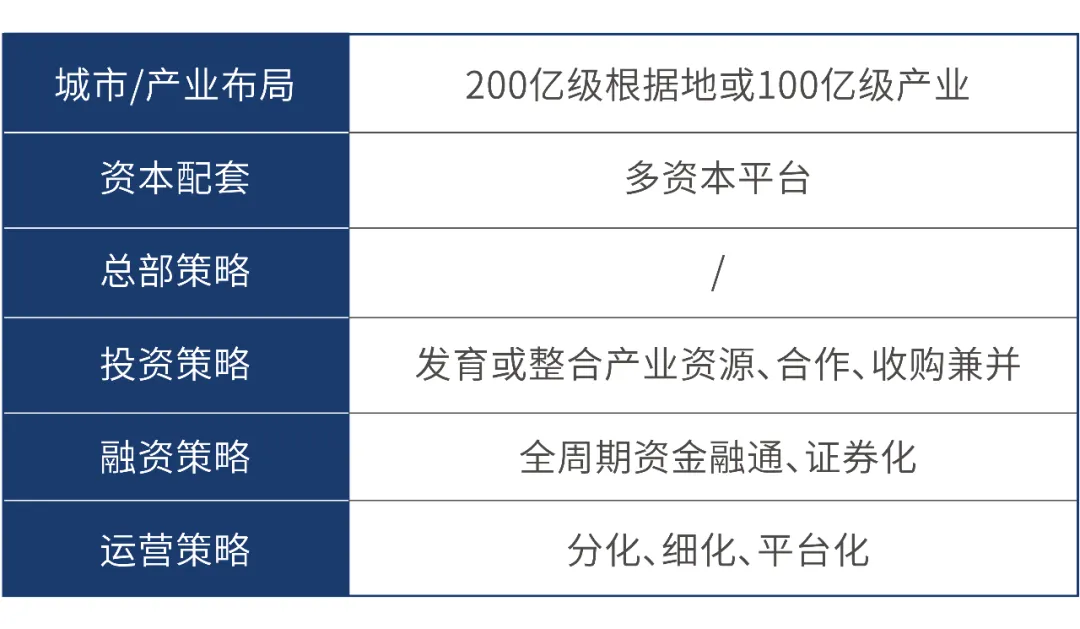

城市布局方面,应拥有一个销售规模为200亿级的根据地,2-3个百亿级城市,4-6个50亿级城市,剩下以机会导向型城市填充。

产业布局方面,除住宅外,个别产业投资规模或营收的应占到整个企业的四分之一到三分之一。

资本配套方面,应拥有多个资本平台,例如拥有多个上市公司,或自己的金融平台,用多元化的资本平台助力冲击千亿。

总部策略方面,在大总部基础上的设立多产业总部,或在业务聚焦的地方设立小总部。

投资策略方面,发育或整合产业资源,形成产业“朋友圈”,更要发力合作与收购兼并。

融资策略方面,在多产业联动上发挥资本的价值,全周期资金融通,把多产业资金平台的优势发挥到极致。

运营模式上要求更分化、更细化、平台化。

3.保障措施

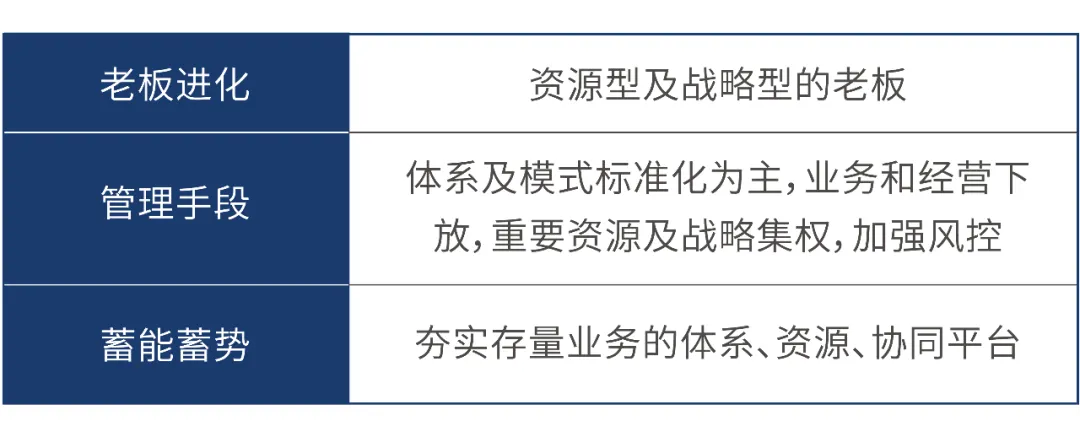

老板进化方面,这个阶段,企业老板应转变为资源型老板、战略型老板。管理手段上应将业务经营下放,以抓核心资源的整合、利用、分配为主要工作,并注重建立模式标准化。

整个企业的蓄能蓄势上应以夯实存量业务体系、资源、协同平台为主。

4.风险管控

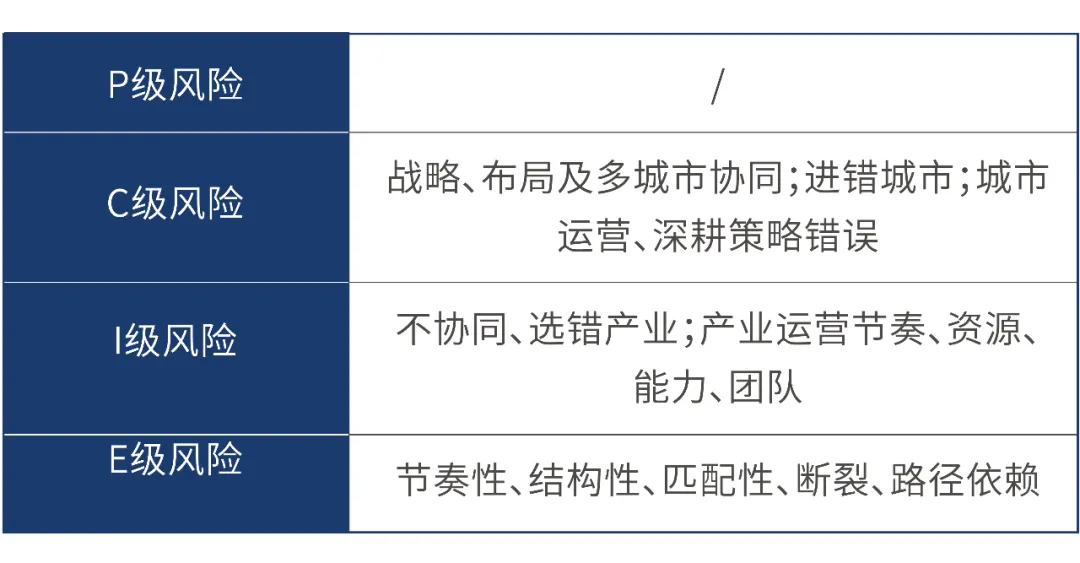

本阶段房企所面临的典型风险:

城市级风险(C)——战略、城市、多项目协同出现问题(没有制定符合自身战略的城市准入标准);进错城市(对于城市定位出现错误、进入时机与进入方式错误);城市运营、深耕策略错误。

产业级风险(I)——不协同(多产业端未打通,各自为政不协同);选错产业(没有顺势而为、或新产业与自身已有产业不协同、产业能级不高、或企业对产业的掌控力较低);产业运营节奏混乱;资源不足、团队能力不足。

公司级风险(E)——节奏错误(投资节奏、发展节奏与行业发展节奏不匹配);结构性错误(布局出现问题);匹配性错误(行为方式与战略意图不匹配);断裂性错误(资金断裂或资源断裂);路径依赖。

5.关于进入泛地产领域的建议

①形成多产业协同的生态系统(产业生态、商业模式、盈利模式);

②形成泛地产业务领域的机制、体系、团队;

③产业资源整合或自主发育成熟;

④寻求、建设产业生态的资本平台(IPO、产业基金,并购基金等);

本阶段企业可以把住宅以外泛地产领域产业上升为企业第二战略增长点,甚至可以与住宅产业并重,使其成为重要的战略方向,全面发力,在产业生态、商业模式、盈利模式方面形成多产业协同的生态系统。

建立泛地产业务领域的机制、体系、团队,甚至在不同新产业业务板块成立独立子集团,用资本撬动链接。

产业资源整合或自主发育成熟,着力提高泛地产产业的成熟度、掌控力、品牌价值与客户吸引力。

寻求、建设产业生态的资本平台,如IPO,或与政府及其他公司合作成立产业基金,并购基金等。

大型企业

1000亿以上

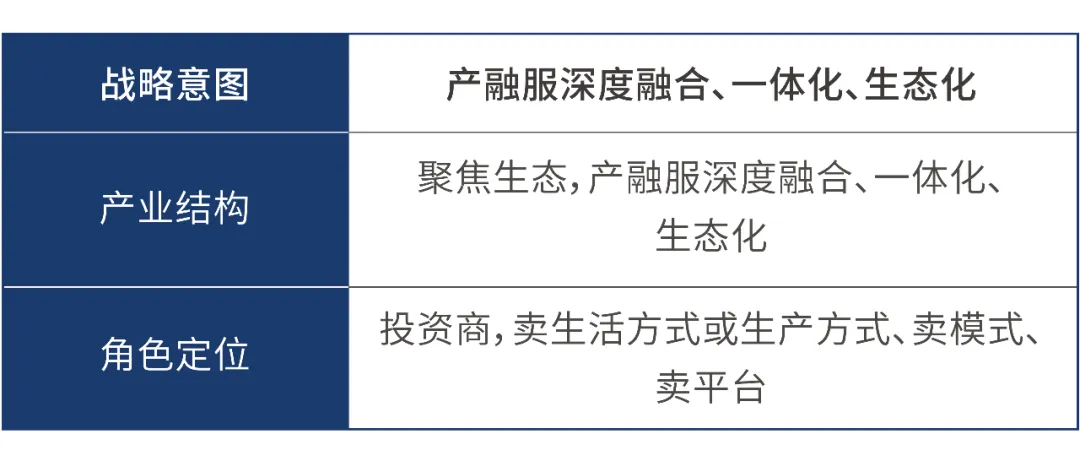

1.产业结构与角色定位

本阶段房企战略意图为产融服深度融合、一体化、生态化,在多产业协同的基础上保证基业长青。

角色定位上实现从运营商到投资商的转变,卖的是生活方式或生产方式、模式、平台,将产品标准化升级为模式标准化。

2.关键策略

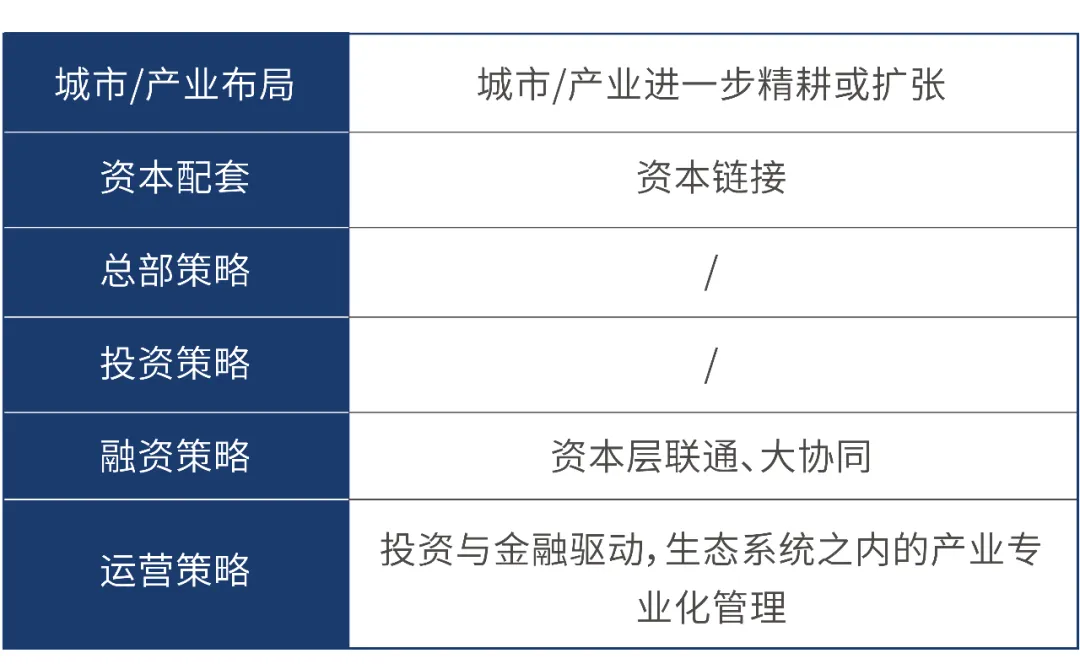

城市与产业布局方面,完成全国化的布局,价值洼地实现全部进入。多元化产业能够独立生存,并且与地产形成深度联动。

资本配套上,生态系统已经成立,能够靠金融和资本实现链接。融资策略的主要特点以资本联通、大协同为主。运营策略上,以投资与金融驱动为主,在生态系统之内的形成产业专业化管理。

3.保障措施

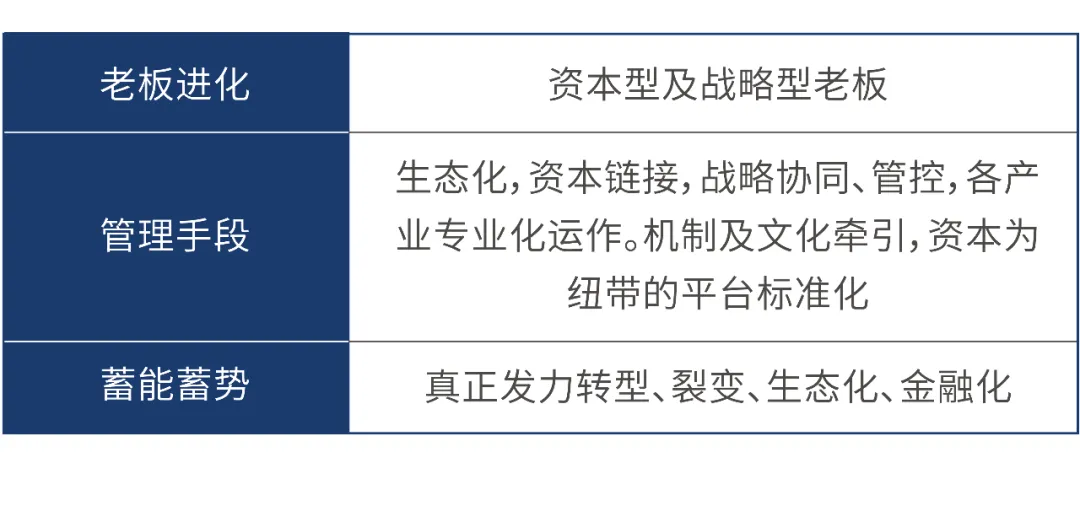

老板进化上,以资本作为纽带掌控各个下属公司,确保多产业联动,确保整个生态系统在资本的杠杆下向前发展。管理手段上建立以机制与文化为牵引,资本为纽带的平台标准化为主

4.风险管控

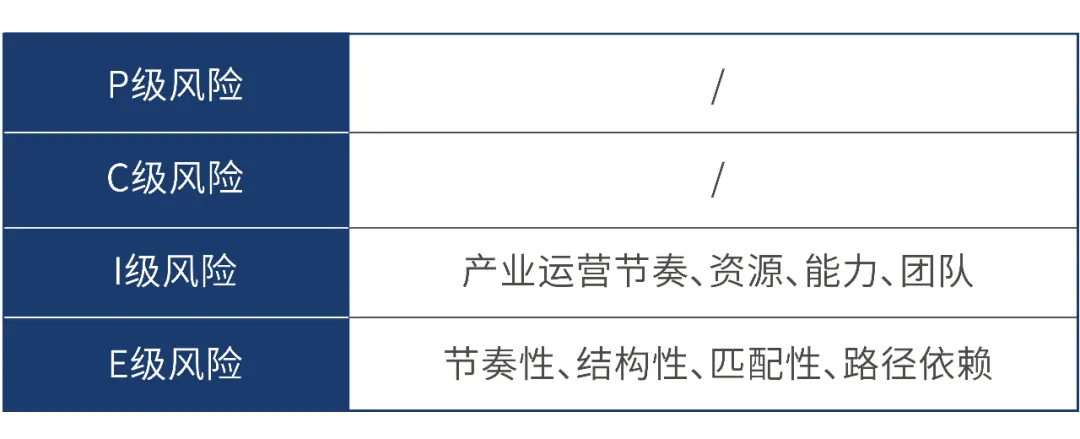

本阶段房企所面临的典型风险:

产业级风险(I)——产业运营节奏混乱、资源不足、团队能力不足。

公司级风险(E)——节奏错误(投资节奏、发展节奏与行业发展节奏不匹配);结构性错误(布局出现问题);匹配性错误(行为方式与战略意图不匹配);断裂性错误(资金断裂或资源断裂);路径依赖。

5.关于进入泛地产领域的建议

①确立泛地产业务的战略地位;

②泛地产领域形成竞争优势;

本阶段企业可以确立泛地产业务的战略地位,在泛地产领域形成竞争优势,使泛地产领域的业务成为未来确保企业基业长青持续经营的核心竞争力与IP。

以上,本文介绍了房地产企业在不同的发展阶段,如何对自身的战略意图进行升级与进化。但只有战略意图是不够的,还要根据自身战略意图制定战略目标、三年经营规划并将其落实到投资等工作当中。

多年来,地产黄老邪一直致力于帮助房地产企业量身打造切实可行的战略计划,助力中小房企实现快速成长及弯道超车。地产黄老邪在企业内外部分析、战略意图的进化、战略目标的进化及分解、三年经营规划的制定、投融资团队、运营团队的管理及落地方面具有非常深入的研究,服务了众多房地产企业。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产黄老邪”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

地产黄老邪

地产黄老邪