最及时的信用债违约讯息,最犀利的债务危机剖析

作者:地产资管界

来源:地产资管界

高杠杆的闽系房企阳光城未避免成为下一个泰禾,终于提前“买了份保险”,拉入险资作“战投”靠山。

在去年底阳光城引吴向东进入董事局的时候,坊间猜测朱荣斌透露出的所谓战投会是平安。因为华夏幸福正是引入了吴向东,才得到了平安的入股。

但这次阳光城的战投既在意料之中,又在意料之外。意料之中是引入了和平安一样的具有深厚背景和资金实力的险资,意料之外则是泰康这家较少参股房企的险资机构。

9月9日,阳光城发布公告透露,关于控股股东与泰康人寿及泰康养老签署合作协议相关事项。约定泰康人寿及泰康养老通过协议受让的方式,从上海嘉闻受让阳光城13.53%的股份,共计5.55亿股。

泰康人寿较早便涉足地产业务,但入股房企不多见。2010年泰康人寿成立子公司泰康之家涉足养老地产,曾提出养老地产千亿的投资目标。2016年6月,泰康人寿旗下子公司泰康资管曾出资60亿元认购保利地产7.32亿股,成为保利地产第二大股东。

“对赌协议”承压

当然,资本是带着逐利目的来的,引入泰康人寿,阳光城也进行了所谓业绩承诺与补偿的对赌协议。

为了确保泰康方面的收益,阳光城控股股东阳光集团做出承诺,以2019年阳光城40.2亿元归母净利润为基础,2020年至2024年间,阳光城归母净利润每年年均复合增长率不低于15%。且前5年累积归母净利润数不低于340.59亿元(归母净利润平均年增长率应高于18.13%)。并承诺,阳光城这5年累积归母净利润数不低于340.59亿元。

但根据2020年半年报数据显示,2020年上半年里,阳光城实现归母净利润17.03亿元,同比增长17.53%。未来4年,归母净利润平均年增长率若想达到高于18.13%,阳光城压力还是比较大的。

业绩承诺期前5年内,以2019年归母净利润为基数,如出现任一会计年度的年均复合增长率低于15%,则阳光集团应对公司进行现金补偿,补偿金额为=(当期期末承诺归母净利润数-当期期末归母净利润数);截至2024年底,如前5年累积实际归母净利润小于累积承诺归母净利润(即340.59亿元),则阳光集团应对公司进行现金补偿,补偿金额为=(截至当期期末累积承诺归母净利润数-截至当期期末累积归母净利润数-累积已补偿金额)。

如前5年累积实际归母净利润达到累计承诺归母净利润,则阳光集团无需对上司公司进行现金补偿,阳光集团因平均年增长率低于15%支付的现金补偿(如有),公司不予退回。业绩承诺期的后5年内,如出现任一会计年度的实际归母净利润小于承诺归母净利润,则阳光集团应对上市公司进行现金补偿。

若触发业绩承诺未达成而现金补偿的情形,阳光集团应在上市公司相应会计年度的审计报告披露之日起出具后10个工作日内向上市公司足额支付现金补偿金额。若泰康人寿及泰康养老合并持股低于9%,上述业绩承诺事项由各方另行协商并及时披露。

据业内研究人士认为,前五年年均15%的增长率以及此后分阶段的增长率,如果以单一年度来看,是比较容易实现的,但如果放入一个长周期框架内,将归母净利润的实现锁定为十年,这种要求对一家仍在成长中的企业来说确实存在一定难度。

“行业有周期,企业经营也有一定起伏,还可能碰到政策调控等各种变化,这些都增加了经营业绩的不确定性;如果达不到要求,还要进行差额补偿。综合来看,这些要求对于阳光城来说,有一定难度。”上述业内研究人士表示。

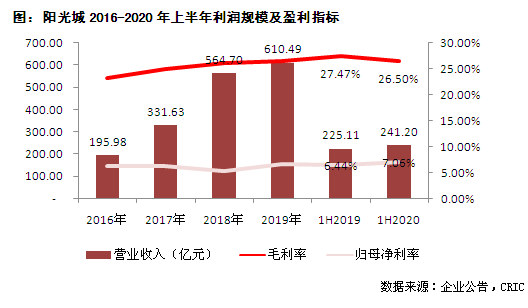

盈利能力并不乐观

2019年国内上市房企TOP50的平均净利润率是14.29%,但阳光城从2015年以来,净利润率就一直维持在7%左右,远低于行业平均水平。

与此同时,负债营收同步增长也在拖累阳光城的ROIC(即投资回报比)。一般情况下,这个数值越大,企业经营效率越高,盈利能力也更强。

根据万得数据,阳光城今年上半年的ROIC只有1.16%,低于3.5%的ROIC红线,更是低于5%左右的行业平均水平。

这意味着阳光城的盈利质量其实不高,而且从存货周转速度来看,阳光城的经营效率也有待提高。

根据财报数据,阳光城当前存货规模为1832亿元,较去年全年的1758亿元增加了74亿元,但公司存货去化速度似乎有些不如人意。

近三千亿负债压顶 踩中两条融资红线

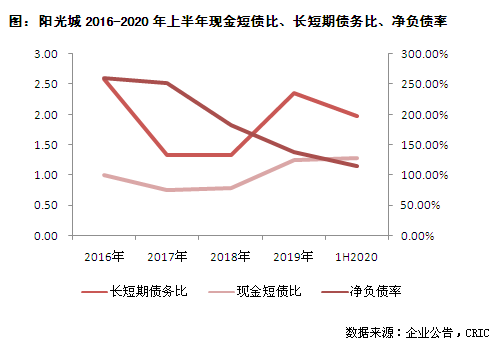

和泰禾一样,以高杠杆著称的闽系房企阳光城,负债规模不断攀升。截至2020年6月底,阳光城总负债近三千亿,较去年同期增长10.6%。有息负债为1121亿元,与去年年底水平相差不大。其中,短期有息负债为376.52亿,较去年年底激增12.2%;账面现金存量484亿元,现金短债比为1.03倍,手持现金勉强覆盖短期债务,具有短期偿债压力。

地产行业通常用净负债率来衡量企业负债((有息负债-货币资金)/ 所有者权益),2019年末,阳光城该指标达到138%,属于较高水平,在当年前20强企业中位居第6。

数据来源:各公司2019年年报,排名依据克尔瑞2019全口径销售额

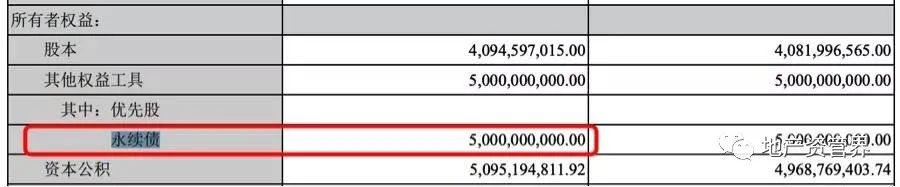

本报告期末,阳光城的净负债率略有下降,为115%。但值得注意的是,阳光城还有50亿元的永续债。从法律上来讲,永续债不强制还本付息,具有股权的性质,因此被列入权益工具。但在实际操作中,大部分发行方还是会按时还息,又变成了实质上的有息负债。如果将这50亿元的永续债考虑进去,那么阳光城2019年末的净负债率将达到164%。本报告期末则为136%。

8月份,阳光城作为被住建部、央行招到北京去开座谈会的12家房企之一,被要求有效控制负债,并要求在9月底前提交降负债方案。

按照监管部门设置的“三道红线”,为红线1:剔除预收款后的资产负债率大于70%;红线2:净负债率大于100%;红线3:现金短债比小于1倍。据2020年中报数据显示,阳光城的三个指标分别为78%、115%、1.03,踩红线两条,第三条指标勉强合格。按照传言中的规定,有息负债规模年增速不得超过5%。

高额的担保,大股东高比例质押,也是阳光城债务隐忧的一个侧面。根据阳光城最新披露数据,截止到8月15日,阳光城对旗下全资子公司及部分参股公司的担保金额累计达到1090.73亿元,占最近一期经审计合并报表归属母公司净资产407.83%。担保规模超公司4倍净资产,对上市公司而言是个危险的信号。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“地产资管界”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

地产资管界

地产资管界