前言:5月份,在6城集中供地“不温不火”甚至略有凉意之下,土地市场量价齐跌,房企投资始终保持非常谨慎的态度,百强房企拿地销售比0.15,仍有近六成企业投资处于停滞状态。

销售TOP50企业单月投资力度降至今年次低,仅高于1月份,同环比分别下降95%和70%。投资意愿相对较高的企业依然是中海、建发、华润等国企央企,民企在土地市场几乎“隐身”。

克而瑞地产研究

克而瑞地产研究

作者:克而瑞研究中心

导 读

榜单解读

前言:5月份,在6城集中供地“不温不火”甚至略有凉意之下,土地市场量价齐跌,房企投资始终保持非常谨慎的态度,百强房企拿地销售比0.15,仍有近六成企业投资处于停滞状态。

销售TOP50企业单月投资力度降至今年次低,仅高于1月份,同环比分别下降95%和70%。投资意愿相对较高的企业依然是中海、建发、华润等国企央企,民企在土地市场几乎“隐身”。

01 土地成交规模同环比再降 5月集中供地未延续回暖态势

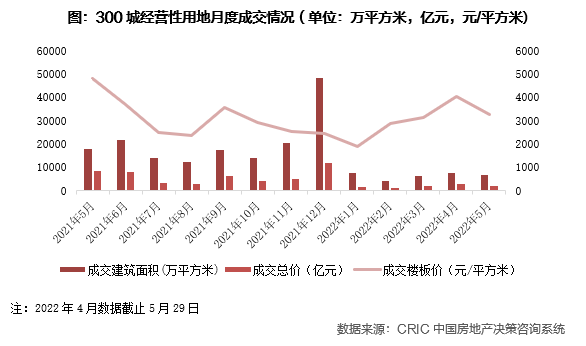

5月份,全国300城经营性土地成交量持续低位,5月总成交建筑面积仅为6606万平方米,环比下降15.6%,同比降幅再度扩大至六成以上;价格方面,由于5月三四线成交占比上升,致成交单价回落至3255元/平方米,同环比均分别下降32%和19%;与此同时,本月溢价率回落、流拍率上涨,土地市场呈现量价齐跌的走势。

市场热度方面,尽管本月仍有六个城市完成集中土拍,但整体热度都不及4月,苏州首轮集中成交平均溢价仅有3%,广州溢价率仅有1.2%,济南和无锡的溢价率也仅在1%左右,厦门和福州的二轮土拍也明显遇冷,和上月深圳、杭州的土拍高热表现截然不同。

02 新增货值门槛同比降60% 销售十强货值集中度近五成

截止5月末,新增货值百强门槛达到31.5亿元,环比上涨18%,但同比大降60%;投资金额、建面百强门槛分别为10.6亿和23.7万平方米,同比降幅分别为53%和48%,虽然同比降幅较4月末有所收窄,但依然处于极低位水平。

其中万科、华润、中海、滨江、绿城和建发等新增货值超过500亿元。值得注意的是,建发在本月厦门、福州土拍中拿地近60亿元,成为1-5月新增拿地金额最高房企。

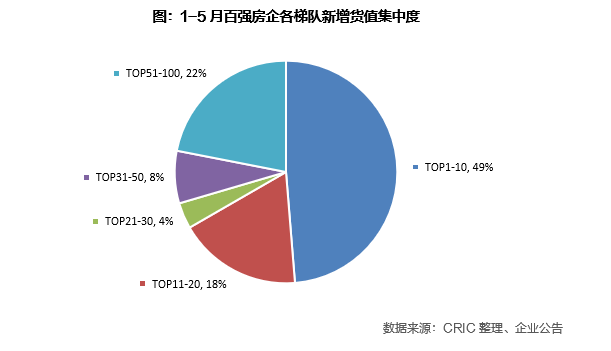

本月百强新增货值集中度虽然小幅下降,但仍处于高位:TOP10房企新增货值占百强总货值的49%,较上月末减少5个百分点,十强内部分化明显,万科、华润、中海持续纳储的同时,融创、绿地等暂未有土地入账;11-20强房企新增货值集中度保持在18%;后50强房企新增货值占比提升至22%,依然处于较低水平。

03 1-5月百强拿地销售比0.15 销售21-30强企业投资停滞

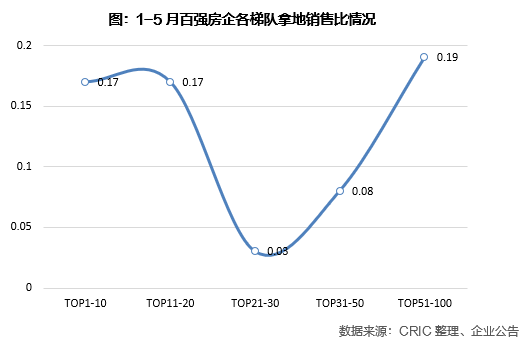

百强房企1-5月整体拿地销售比达到0.15,较上月末微升0.01,在集中供地持续进行的情况下,房企投资保持非常谨慎的态度。各梯队中拿地销售比与4月末基本保持一致,投资态度无明显转变,10强、11-20强和后50强房企拿地销售比分别为0.17、0.17和0.19,在各梯队中相对最高。

百强房企中,近八成房企拿地销售比低于0.2,同时仍有个别房企拿地销售比高达0.5以上,包括绿城、建发、滨江、中交等,均在集中供地城市积极补仓。

04 核心城市集中供地未见“暖意” 5月销售TOP50拿地金额同环比双降

与4月杭州、深圳等城市土拍火热、企业积极拿地相比,5月份广州、济南、无锡、苏州、厦门、福州等城市集中供地相对沉寂,在整体市场政策利好频出之下,未见“暖意”,仍仅有国、央企和本地城投在投资拿地,也导致5月销售TOP50房企单月拿地金额不足400亿,同环比分别下降95%和70%,是2022年次低。整体来看,单月拿地仍是“老面孔”,如中海、建发、万科、华润等。截止到前五月,仍有近三成TOP50房企投资处于停滞状态。

05 仅不到四成百强房企拿地 国央企顶梁柱、民企近乎“隐身”

受制于市场下行、资金链紧张等因素的影响,诸多百强房企在土地价格较高的核心城市投资处于“有心无力”的状态,仅有不到四成的百强房企在2022年有土地入账。

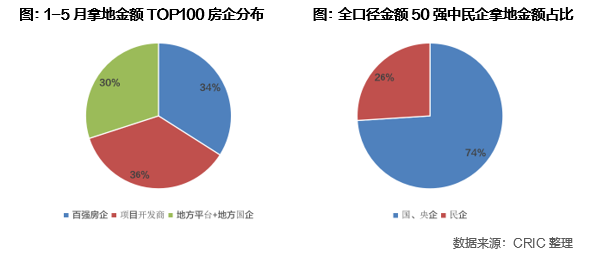

从1-5月拿地金额TOP100房企来看,百强房企拿地数量仅占到34%,几乎全部集中在销售TOP50企业之中,如建发、华润、中海、万科等1-5月拿地金额超过200亿元。此外,项目开发商和地方平台公司个占到36%和30%。

从企业性质来看,国企、央企是今年土地市场的顶梁柱。全口径销售TOP50拿地金额中,国央企占比达到74%,优势明显。而民企则近乎“隐身”,仅有一些区域深耕的房企表现较为突出,如滨江、大家等。

06 政策落地效果仍有待观察 核心城市是房企补仓的主战场

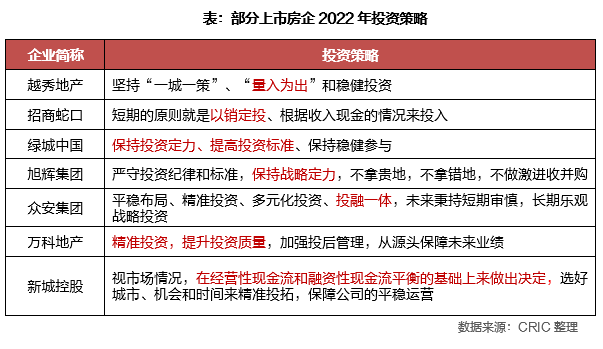

自4月份政策暖风频吹以来,5月份政策持续传达对恢复房地产行业稳定发展的支持态度,叠加各城市放松限购、限贷的楼市政策来看,恢复房地产行业平稳发展对整体经济发展意义重大。但对大部分房企而言,销售尚未全面回温、现金流压力仍存,政策利好带来的刺激效果并不明显,所以未来投资依旧会以是谨慎为主。这一点从业绩会上各家房企表态也可见一斑,“以销定投”、“量入为出”的策略被多家房企提及,说明当前房企销售、回款依然是房企投资考量的前提。

城市选择上,房企投资将持续聚焦于高能级的核心城市,并逐步退出部分弱三四线城市,实际上,“回高退低”的投资策略已经在2022年得到显现。截止5月末,百强房企投资金额超过八成集中于22城,在三四线市场下行、需求退潮之下,核心城市的拿地集中度将持续走高。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

中证鹏元资信评估股份有限公司成立于1993年,是中国最早成立的评级机构之一,先后经中国人民银行、中国证监会、国家发改委及香港证监会认可,在境内外从事信用评级业务,并具备保险业市场评级业务资格。2019年7月,公司获得银行间债券市场A类信用评级业务资质,实现境内市场全牌照经营。 目前,中证鹏元的业务范围涉及企业主体信用评级、公司债券评级、企业债券评级、金融机构债券评级、非金融企业债务融资工具评级、结构化产品评级、集合资金信托计划评级、境外主体债券评级及公司治理评级等。 迄今为止,中证鹏元累计已完成40,000余家(次)主体信用评级,为全国逾4,000家企业开展债券信用评级和公司治理评级。经中证鹏元评级的债券和结构化产品融资总额近2万亿元。 中证鹏元具备严谨、科学的组织结构和内部控制及业务制度,有效实现了评级业务“全流程”合规管理。 中证鹏元拥有成熟、稳定、充足的专业人才队伍,技术人员占比超过50%,且95%以上具备硕士研究生以上学历。 2016年12月,中证鹏元引入大股东中证信用增进股份有限公司,实现战略升级。展望未来,中证鹏元将坚持国际化、市场化、专业化、规范化的发展道路,坚持“独立、客观、公正”的执业原则,强化投资者服务,规范管控流程,完善评级方法和技术,提升评级质量,更好地服务我国金融市场和实体经济的健康发展。微信公众号:cspengyuan。

最及时的信用债违约讯息,最犀利的债务危机剖析

蒋阳兵,资产界专栏作者,北京市盈科(深圳)律师事务所高级合伙人,盈科粤港澳大湾区企业破产与重组专业委员会副主任。中山大学法律硕士,具有独立董事资格,深圳市法学会破产法研究会理事,深圳市破产管理人协会个人破产委员会秘书长,深圳律师协会破产清算专业委员会委员,深圳律协遗产管理人入库律师,深圳市前海国际商事调解中心调解员,中山市国资委外部董事专家库成员。长期专注于商事法律风险防范、商事争议解决、企业破产与重组法律服务。联系电话:18566691717

观点(www.guandian.cn)向来以提供迅速、准确的房地产资讯与深度内容给房地产行业、金融资本以及专业市场而享誉业内。公众号ID:guandianweixin

微信扫描二维码关注

资产界公众号